PRAVILNIK O PAUŠALNOM OPOREZIVANJU SAMOSTALNIH DJELATNOSTI

(Redakcijski pročišćeni tekst, 'Narodne novine' br. 143/06, 61/12, 160/13, 137/15)

Na snazi i primjenjuje se od 24. prosinca 2015.

1. OPĆA ODREDBA

Članak 1.

Ovim se Pravilnikom propisuju samostalne

djelatnosti obrta iz članka 18. stavka 1. točke 1. Zakona o porezu na dohodak

(dalje u tekstu: Zakon) i samostalne djelatnosti poljoprivrede i šumarstva iz

članka 18. stavka 3. Zakona koje se mogu paušalno oporezivati, način

utvrđivanja i visina godišnjeg paušalnog dohotka, način utvrđivanja i visina

paušalnog poreza na dohodak i prireza porezu na dohodak, evidencije i izvješća

u svezi paušalnog oporezivanja,te druge odredbe bitne za provedbu paušalnog

oporezivanja u skladu s člankom 44. Zakona.

2. POREZNI OBVEZNIK

Članak 2.

(1) Obveznik poreza na dohodak kojemu se dohodak

može utvrđivati u paušalnom iznosu jest fizička osoba koja ostvaruje primitke

od obavljanja samostalne djelatnosti obrta iz članka 18. stavka 1. točke 1.

Zakona u skladu s propisima o obrtu i samostalne djelatnosti poljoprivrede i

šumarstva iz članka 18. stavka 3. Zakona i koja ispunjava sljedeće uvjete:

1. da nije obveznik poreza na dodanu vrijednost

prema Zakonu o porezu na dodanu vrijednost, i

2. da po osnovi te djelatnosti u poreznom

razdoblju ne ostvaruje ukupan godišnji primitak veći od 65% iznosa propisanog

za obvezni ulazak u sustav poreza na dodanu vrijednost prema Zakonu o porezu na

dodanu vrijednost, i

3. da nema izdvojenih poslovnih jedinica niti

proizvodnih pogona.

(2) Iznimno od odredbe stavka 1. ovoga članka,

dohodak i porez na dohodak ne mogu se utvrđivati u paušalnom iznosu fizičkoj

osobi koja obavlja samostalnu djelatnost ugostiteljstva i/ili trgovine i po toj

osnovi obveznik je poreza na dohodak. Iznimno, u smislu ovoga Pravilnika,

obavljanjem djelatnosti trgovine ne smatra se djelatnost fizičkih osoba

registriranih za obavljanje djelatnosti proizvodnje koje svoje proizvode

prodaju na tržištu, a obavljanjem djelatnosti ugostiteljstva ne smatra se

djelatnost fizičkih osoba registriranih za obavljanje djelatnosti pružanja

usluga u seljačkom domaćinstvu sukladno posebnom propisu.

(3) Porezni obveznici koji obavljaju samostalne

djelatnosti iz članka 18. Zakona od kojih dohodak utvrđuju na temelju

propisanih poslovnih knjiga prema člancima 19. do 24. Zakona, ne mogu istodobno

po osnovi tih djelatnosti dohodak i porez na dohodak utvrđivati u paušalnom

iznosu.

(4) Ako porezni obveznik koji obavlja djelatnost

iz stavka 1. i 8. ovoga članka od koje dohodak i porez na dohodak utvrđuje u

paušalnom iznosu, uz tu djelatnost u tijeku poreznog razdoblja započne

obavljati i novu djelatnost od koje dohodak obvezno utvrđuje na temelju

propisanih poslovnih knjiga prema člancima 19. do 24. Zakona i od koje dohodak

i porez na dohodak ne može utvrđivati u paušalnom iznosu prema stavku 1. ovoga

članka, obvezan je i dohodak od djelatnosti koji je utvrđivao u paušalnom

iznosu početi utvrđivati na način propisan za samostalnu djelatnost prema

člancima 19. do 24. Zakona i to istodobno s početkom obavljanja nove

djelatnosti.

(5) Ako porezni obveznik koji obavlja djelatnost

iz stavka 1. i 8. ovoga članka od koje dohodak utvrđuje u paušalnom iznosu, uz

tu djelatnost u tijeku poreznog razdoblja započne obavljati i novu djelatnost

od koje dohodak može utvrđivati u paušalnom iznosu prema stavku 1. ovoga

članka, obavljanje nove djelatnosti smatra se, u smislu ovoga Pravilnika,

proširenjem samostalne djelatnosti od koje se utvrđuje dohodak i porez na

dohodak u paušalnom iznosu.

(6) U slučaju iz stavka 4. ovoga članka, Porezna

uprava ukinut će doneseno rješenje o godišnjem dohotku i porezu na dohodak u

paušalnom iznosu i donijeti rješenje o plaćanju predujma poreza u skladu s

člankom 47. stavkom 1. Zakona.

(7) U slučaju iz stavka 5. ovoga članka, ne

donosi se novo rješenje o godišnjem dohotku i porezu na dohodak u paušalnom

iznosu odnosno doneseno rješenje o godišnjem dohotku i porezu na dohodak u

paušalnom iznosu iz članka 4. ovoga Pravilnika ostaje na snazi.

(8) Fizičke osobe koje zajednički obavljaju

samostalnu djelatnost iz stavka 1. ovoga članka mogu dohodak po toj osnovi

utvrđivati u paušalnom iznosu, ako uvjete iz stavka 1. točaka 1. i 3., te

stavka 3. ovoga članka ispune svi supoduzetnici pojedinačno, te ako ukupan

primitak od zajedničkog obavljanja samostalne djelatnosti nije veći od 65%

iznosa propisanog za obvezni ulazak u sustav poreza na dodanu vrijednost prema

Zakonu o porezu na dodanu vrijednost.

(9) Supoduzetnici iz stavka 8. ovoga članka

obvezni su sukladno članku 34. stavku 6. Zakona imenovati nositelja zajedničke

djelatnosti koji je odgovoran za izvršavanje propisanih obveza koje proizlaze

iz zajedničke djelatnosti. Kod Obiteljskog poljoprivrednog gospodarstva (OPG-a)

koje je upisano u Upisnik poljoprivrednih gospodarstava nositeljem se smatra

fizička osoba koja je u Upisniku poljoprivrednih gospodarstava upisana kao

nositelj.

3. UTVRĐIVANJE GODIŠNJEG PAUŠALNOG DOHOTKA

Članak 3.

(1) Godišnji paušalni dohodak za samostalnu

djelatnost iz članka 1. ovoga Pravilnika i članka 2. stavka 1. i 8. ovoga

Pravilnika utvrđuje se:

1. u iznosu 12.750,00 kuna što je razlika između

primitka u iznosu 85.000,00 kuna i porezno priznatih izdataka u visini 85%, ako

porezni obveznik u poreznom razdoblju ostvaruje ukupni godišnji primitak do

85.000,00 kuna,

2. u iznosu 17.250,00 kuna što je razlika između

primitka u iznosu 115.000,00 kuna i porezno priznatih izdataka u visini 85%,

ako porezni obveznik u poreznom razdoblju ostvaruje ukupni godišnji primitak

iznad 85.000,00 kuna do 115.000,00 kuna,

3. u iznosu 22.425,00 kuna što je razlika između

primitka u iznosu 149.500,00 kuna i porezno priznatih izdataka u visini 85%,

ako porezni obveznik u poreznom razdoblju ostvaruje ukupni godišnji primitak

iznad 115.000,00 kuna do 149.500,00 kuna.

(2) Godišnji paušalni dohodak iz stavka 1. ovoga

članka jest i godišnja porezna osnovica za utvrđivanje godišnjeg paušalnog

poreza.

(3) Porezno priznati izdaci iz stavka 1. ovoga

članka uključuju sve nastale izdatke i iznos izdatka za uplaćene doprinose za

obvezna osiguranja po posebnim propisima.

(4) U slučaju nastanka porezne obveze (početka

obavljanja samostalne djelatnosti) odnosno prestanka porezne obveze (prestanka

obavljanja samostalne djelatnosti ili prestanka uvjeta za utvrđivanje dohotka i

poreza na dohodak u paušalnom iznosu) tijekom poreznog razdoblja, godišnji

paušalni dohodak iz stavka 1. ovoga članka utvrđuje se razmjerno broju mjeseci

obavljanja djelatnosti i to u korist poreznog obveznika, a dohodovni razred

utvrđuje se na način da se od prosječnog primitka ostvarenog tijekom poreznog

razdoblja u kojem se djelatnost obavlja (ukupni primitak podijeljen sa brojem

mjeseci obavljanja djelatnosti) utvrđuje godišnji primitak množenjem prosječnog

primitka sa dvanaest (12) mjeseci. Na isti način paušalni dohodak se utvrđuje i

za registrirani sezonski obrt.

(5) U slučaju privremene obustave obavljanja

samostalne djelatnosti koja je prijavljena nadležnom tijelu kod kojega je

djelatnost registrirana i nadležnoj ispostavi Porezne uprave u roku određenom

propisima o obrtu odnosno samostalnom obavljanju djelatnosti i Zakonom,

godišnji paušalni dohodak iz stavka 1. ovoga članka utvrđuje se razmjerno broju

mjeseci obavljanja djelatnosti i to u korist poreznog obveznika, dohodovni

razred utvrđuje se na način iz stavka 4. ovoga članka, a porezna se obveza za

to razdoblje ne utvrđuje.

4. UTVRĐIVANJE PAUŠALNOG POREZANA DOHODAK

Članak 4.

(1) Godišnji paušalni porez na dohodak utvrđuje

se rješenjem i to primjenom poreznih stopa iz članka 8. Zakona na godišnji

paušalni dohodak utvrđen člankom 3. ovoga Pravilnika.

(2) Iznos godišnjeg paušalnog poreza na dohodak

iz stavka 1. ovoga članka povećava se i za prirez porezu na dohodak koji je

uveden odlukom jedinice lokalne samouprave prema prebivalištu ili uobičajenom

boravištu poreznog obveznika.

(3) Mjesečni paušalni porez na dohodak utvrđuje

se na način da se godišnji paušalni porez na dohodak iz stavka 1. ovoga članka

podijeli na dvanaest (12) mjeseci odnosno na razmjeran broj mjeseci poreznog

razdoblja (kalendarske godine) u kojima porezni obveznik obavlja samostalnu

djelatnost.

(4) Rješenjem iz stavka 1. ovoga članka osobito

se utvrđuje iznos godišnjeg paušalnog dohotka, godišnji i mjesečni iznos

paušalnog poreza na dohodak i prireza porezu na dohodak te rokovi plaćanja paušalnog

poreza na dohodak i prireza porezu na dohodak.

(5) Rješenje iz stavka 1. ovoga članka donosi

nadležna ispostava područnog ureda Porezne uprave prema prebivalištu ili

uobičajenom boravištu poreznog obveznika, a vrijedi do donošenja novog

rješenja.

(6) U skladu s člankom 41. točkom 2. Zakona,

rješenjem utvrđen godišnji paušalni porez na dohodak i prirez porezu na dohodak

je konačan, pa porezni obveznik po toj osnovi ne može podnijeti godišnju

poreznu prijavu.

(7) Ako tijekom poreznog razdoblja prestanu

uvjeti za utvrđivanje paušalnog dohotka i plaćanje paušalnog poreza na dohodak

iz članka 44. stavka 6. Zakona i članka 2. ovoga Pravilnika, Porezna uprava

ukinuti će rješenje o godišnjem dohotku i porezu na dohodak u paušalnom iznosu

i donijeti rješenje o plaćanju predujma poreza u skladu s člankom 47. stavkom

1. Zakona. Rješenje se izdaje najkasnije do kraja mjeseca koji slijedi iza

mjeseca u kojem su prestali uvjeti za utvrđivanje paušalnog dohotka i plaćanje

paušalnog poreza na dohodak.

(8) Ako se po isteku kalendarske godine temeljem

podataka iz Obrasca PO-SD iz članka 7. ovoga Pravilnika utvrdi da su

izmijenjeni uvjeti za utvrđivanje paušalnog dohotka iz članka 3. stavka 1.

ovoga Pravilnika, Porezna uprava će ukinuti već doneseno rješenje, te donijeti

novo rješenje u kojem će se utvrditi novi iznos paušalnog dohotka, paušalnog

poreza na dohodak i prireza porezu na dohodak te razlika za uplatu ili povrat

manje ili više uplaćenog paušalnog poreza na dohodak i prireza porezu na

dohodak za proteklu kalendarsku godinu.

5. SMANJENJE PAUŠALNOG POREZA NA DOHODAK

Članak 5.

Porezni obveznici iz članka 2. stavka 1. ovoga Pravilnika koji

samostalne djelatnosti obavljaju na potpomognutim područjima jedinica lokalne

samouprave, na otocima prve skupine i području Grada Vukovara, plaćaju godišnji

paušalni porez na dohodak iz članka 4. stavka 1. ovoga Pravilnika u visini:

1) 25% godišnjeg paušalnog poreza na dohodak za djelatnost koja se obavlja na

području jedinica lokalne samouprave razvrstanih u I. skupinu po stupnju

razvijenosti prema posebnom propisu o regionalnom razvoju Republike Hrvatske i

na području Grada Vukovara utvrđenog prema posebnom propisu o obnovi i razvoju

Grada Vukovara te na otocima prve skupine,

2) 50% godišnjeg paušalnog poreza na dohodak za djelatnost koja se obavlja na

području jedinica lokalne samouprave razvrstanih u II. skupinu po stupnju

razvijenosti prema posebnom propisu o regionalnom razvoju Republike Hrvatske.

6. PLAĆANJE PAUŠALNOG POREZA NA DOHODAK

Članak 6.

(1) Godišnji paušalni porez na dohodak i prirez porezu na dohodak plaća se tromjesečno, do posljednjeg dana svakog tromjesečja, u iznosu koji je umnožak broja mjeseci tromjesečja za koje je obveza utvrđena i utvrđenog paušalnog mjesečnog poreza na dohodak sukladno članku 4. stavku 3. ovoga Pravilnika.

(2) Razlika za uplatu manje uplaćenog paušalnog poreza na dohodak i prireza porezu na dohodak za proteklu kalendarsku godinu utvrđena temeljem Obrasca PO-SD sukladno članku 4. stavku 8. ovoga Pravilnika, plaća se u roku propisanom člankom 44. stavkom 5. Zakona

(3) Poreznim obveznicima kojima je rješenjem iz članka 4. stavka 8. ovoga

Pravilnika, utvrđena razlika za povrat, više plaćeni paušalni porez na dohodak

i prirez porezu na dohodak za proteklu kalendarsku godinu, vraća se na njihov

zahtjev ili im se uračunava u obvezu za iduće razdoblje, sukladno Zakonu o

porezu na dohodak.

7. POSLOVNE KNJIGE I EVIDENCIJE

Članak 7.

(1) Porezni obveznik koji porez na dohodak od

samostalne djelatnosti plaća u paušalnom iznosu ne vodi poslovne knjige iz

članka 23. Zakona, osim evidencije o prometu – Obrazac KPR u skladu s

Pravilnikom o porezu na dohodak.

(2) Porezni obveznik koji porez na dohodak od

samostalne djelatnosti plaća u paušalnom iznosu obvezan je u evidenciji o

prometu iz stavka 1. ovoga članka evidentirati iznose naplaćene u gotovini i

iznose naplaćene bezgotovinskim putem.

(3) Porezni obveznik koji porez na dohodak od samostalne

djelatnosti plaća u paušalnom iznosu obvezan je za svaku isporuku i obavljenu

uslugu izdati račun propisanog sadržaja u skladu s Pravilnikom o porezu na

dohodak.

(4) Porezni obveznik/nositelj zajedničke

djelatnosti koji porez na dohodak od samostalne djelatnosti plaća u paušalnom

iznosu obvezan je prema evidenciji o prometu iz stavka 1. ovoga članka

najkasnije petnaest (15) dana po isteku kalendarske godine podnijeti nadležnoj

ispostavi Porezne uprave prema svom prebivalištu/uobičajenom boravištu izvješće

o paušalnom dohotku od samostalnih djelatnosti i uplaćenom paušalnom porezu na

dohodak i prirezu poreza na dohodak (Obrazac PO-SD).

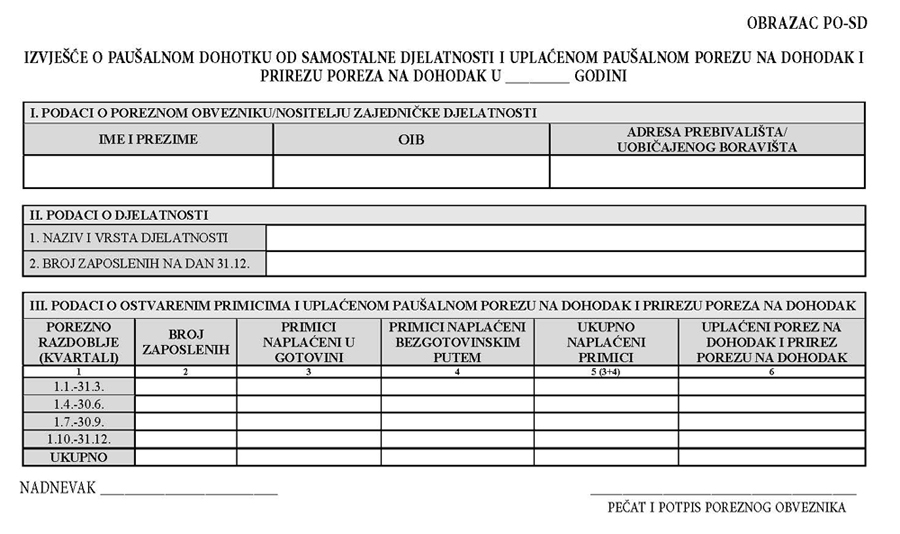

(5) Obrazac PO-SD sadržava sljedeće podatke:

1. o poreznom obvezniku/nositelju zajedničke

djelatnosti: ime i prezime, adresa prebivališta/ uobičajenog boravišta (mjesto,

ulica i kućni broj), osobni identifikacijski broj (pod I.),

2. o djelatnosti: naziv i vrsta djelatnosti, te

broj zaposlenih na dan 31. 12. u godini za koju se izvješće podnosi (pod II.),

3. o ostvarenim primicima i uplaćenom paušalnom

porezu na dohodak i prirezu poreza na dohodak (pod III.), i to:

1. porezno razdoblje (po tromjesečju) na koje se

odnose ostvareni primici i uplaćeni porez na dohodak i prirez porezu na dohodak

(stupac 1),

2. broj zaposlenih u tromjesečju (stupac 2)

3. iznos ukupno naplaćenih primitaka u gotovini

(stupac 3),

3. iznos ukupno naplaćenih primitaka

bezgotovinskim putem (stupac 4),

4. iznos ukupno naplaćenih primitaka u gotovini

i bezgotovinskim putem (stupac 5),

5. iznos ukupno uplaćenog paušalnog poreza na

dohodak i prireza porezu na dohodak (stupac 6).

(6) »Izvješće o paušalnom dohotku od samostalnih

djelatnosti i uplaćenom paušalnom porezu na dohodak i prirezu poreza na dohodak

u ______ godini« (Obrazac PO-SD) sastavni je dio ovog Pravilnika.

8. PRIJAVA U REGISTAR POREZNIH OBVEZNIKA

Članak 8.

(1) Porezni obveznik koji želi prijeći na

utvrđivanje paušalnog dohotka i plaćanje paušalnog poreza na dohodak i prireza

od obavljanja samostalne djelatnosti te koji počinje obavljati samostalnu

djelatnost za koju će utvrđivati paušalni dohodak i plaćati paušalni porez na

dohodak i prirez, obvezan je Poreznoj upravi nadležnoj prema mjestu

prebivališta ili uobičajenog boravišta podnijeti prijavu u registar poreznih

obveznika – Obrazac RPO i Prilog A u skladu s Pravilnikom o porezu na dohodak.

(2) Prijava u registar poreznih obveznika iz

stavka 1. ovoga članka podnosi se u roku osam (8) dana od dana početka

obavljanja samostalne djelatnosti, a kod prelaska sa utvrđivanja dohotka od

samostalne djelatnosti temeljem propisanih poslovnih knjiga na utvrđivanje paušalnog

dohotka i plaćanje paušalnog poreza na dohodak i prireza porezu na dohodak do

kraja tekućeg razdoblja za iduće porezno razdoblje, a najkasnije petnaest (15)

dana po isteku poreznog razdoblja odnosno kalendarske godine.

(3) Ako tijekom poreznog razdoblja za koje je

porez utvrđen u paušalnom iznosu porezni obveznik prestane obavljati samostalnu

djelatnost odnosno ako prestanu uvjeti propisani člankom 2. ovoga Pravilnika

ili samostalna djelatnost počinje mirovati (privremena obustava samostalne

djelatnosti), porezni obveznik obvezan je Poreznoj upravi nadležnoj prema

mjestu prebivališta ili uobičajenog boravišta podnijeti prijavu o prestanku

odnosno privremenoj obustavi u roku osam (8) dana od dana nastanka promjene.

(4) Porezni obveznik koji želi prijeći s

utvrđivanja dohotka od samostalne djelatnosti temeljem propisanih poslovnih

knjiga na utvrđivanje paušalnog dohotka obvezan je uz prijavu iz stavka 1.

ovoga članka dostaviti:

1. pregled primitaka i izdataka prema podacima

iz Knjige primitaka i izdataka – Obrazac KPI u skladu s Pravilnikom o porezu na

dohodak,

2. pregled ukupnog iznosa tražbina, a na temelju

izdanih računa iz Evidencije o tražbinama i obvezama – Obrazac TO u skladu s

Pravilnikom o porezu na dohodak odnosno presliku Obrasca TO i to za porezno

razdoblje (kalendarsku godinu) koje prethodi godini prelaska na utvrđivanje

dohotka u paušalnom iznosu.

(5) U slučaju prelaska s utvrđivanja dohotka od

samostalne djelatnosti temeljem propisanih poslovnih knjiga na utvrđivanje

paušalnog dohotka i plaćanje paušalnog poreza na dohodak iz stavka 2. ovoga

članka, porezni obveznik obvezan je postupiti na način propisan za prestanak

djelatnosti u skladu s Pravilnikom o porezu na dohodak.

9. PRIJELAZNE I ZAVRŠNE ODREDBE

Članak 9.

Iznimno od članka 8. stavka 2. ovoga Pravilnika,

prijava u registar poreznih obveznika za 2007. godinu kod prelaska s

utvrđivanja dohotka od samostalne djelatnosti temeljem propisanih poslovnih

knjiga na utvrđivanje paušalnog dohotka i plaćanje paušalnog poreza na dohodak

i prireza porezu na dohodak podnosi se do 31. siječnja 2007. godine.

Članak 10.

Ovaj Pravilnik stupa na snagu 1. siječnja 2007.

godine, a objavit će se u »Narodnim novinama«.

Obrazac PO-SD

NAPOMENA, NN 61/12

PRAVILNIK O IZMJENAMA I DOPUNAMA PRAVILNIKA O

PAUŠALNOM OPOREZIVANJU SAMOSTALNIH DJELATNOSTI

Članak 7.

»Izvješće o paušalnom dohotku od samostalnih

djelatnosti i uplaćenom paušalnom porezu na dohodak i prirezu poreza na dohodak

u ______ godini« (Obrazac PO-SD) iz članka 5. ovoga Pravilnika primjenjuje se

od 1. siječnja 2013. za primitke ostvarene nakon stupanja na snagu ovoga

Pravilnika.

Članak 8.

Ovaj Pravilnik objavit će se u »Narodnim

novinama«, a stupa na snagu 1. siječnja 2013.

NAPOMENA, NN 160/13

PRAVILNIK O IZMJENAMA I DOPUNAMA PRAVILNIKA O PAUŠALNOM OPOREZIVANJU SAMOSTALNIH DJELATNOSTI

Članak 5.

Ovaj Pravilnik objavit će se u »Narodnim novinama«, a stupa na snagu 1.

siječnja 2014.