|

PRAVILNIK

O POREZU NA DOHODAK

(Redakcijski

pročišćeni tekst, 'Narodne novine' br. 95/05, 96/06, 68/07, 146/08, 2/09,

9/09 - ispravak, 146/09, 123/10, 137/11, 61/12, 79/13)

Na snazi i primjenjuje se od 5. srpnja

2013. osim članka 6., članka 13. stavka 5. u dijelu koji se odnosi na

izvješće iz članka 76. Pravilnika te stavka 6., članka 14. stavka 2., članka

15. do 19., članka 20. stavka 1., članka 21. stavka 4., članka 22., članka

23. stavka 1. i 2., članka 24. do 28. ovoga Pravilnika koji stupaju na snagu

1. siječnja 2014., te osim članka 32. stavka 3. alineje 2. ovoga Pravilnika

koji stupa na snagu 1. siječnja 2015.

I. TEMELJNE ODREDBE

1. Opća odredba

Članak 1.

Ovim se Pravilnikom podrobnije razrađuje provedba Zakona o porezu na dohodak

(dalje u tekstu: Zakon) i način izvješćivanja o doprinosima za obvezna

osiguranja prema Zakonu o doprinosima.

2. Porezni obveznik

2.1. Pojam poreznog obveznika

Članak 2.

(1) Porezni obveznik jest fizička osoba iz članka 2.

Zakona koja ostvaruje dohodak.

(2) Porezni obveznik je i nasljednik za sve porezne obveze koje

proistječu iz dohotka što ga je ostavitelj ostvario do svoje smrti, pa ima

obvezu u ime i za račun ostavitelja podmiriti dospjele obveze do vrijednosti

naslijeđene imovine, može podnijeti njegovu godišnju poreznu prijavu i

ispuniti druge Zakonom propisane obveze. Ako nasljednik ne podnese poreznu

prijavu ostavitelja, dohodak ostavitelja utvrđuje Porezna uprava procjenom.

Nasljednik je istodobno i porezni obveznik za dohodak koji mu pritječe iz

naslijeđenih izvora dohotka,te se predujam poreza na dohodak nasljedniku

utvrđuje po istom izvoru dohotka koji se utvrđivao ostavitelju.

(3) Kod dohotka iz kojeg se predujam poreza plaća po odbitku, obvezu

obračuna, obustave i uplate predujma poreza, obračuna i uplate kamata zbog

nepravodobne uplate poreza, sastavljanja i dostavljanja propisanih izvješća i

evidencija imaju isplatitelji primitaka (pravne i fizičke osobe) i

stjecatelji oporezivog primitka izravno iz inozemstva, od organizacija iz

članka 45. stavak 7. Zakona te izravno od fizičkih osoba koje ne obavljaju

samostalnu djelatnost iz članka 18. Zakona. Predujam poreza koji se plaća po

odbitku stjecatelji oporezivog primitka izravno iz inozemstva, od

organizacija iz članka 45. stavka 7. Zakona te izravno od fizičkih osoba koje

ne obavljaju samostalnu djelatnost iz članka 18. Zakona, uplaćuju u roku od

osam dana od dana naplate primitka.

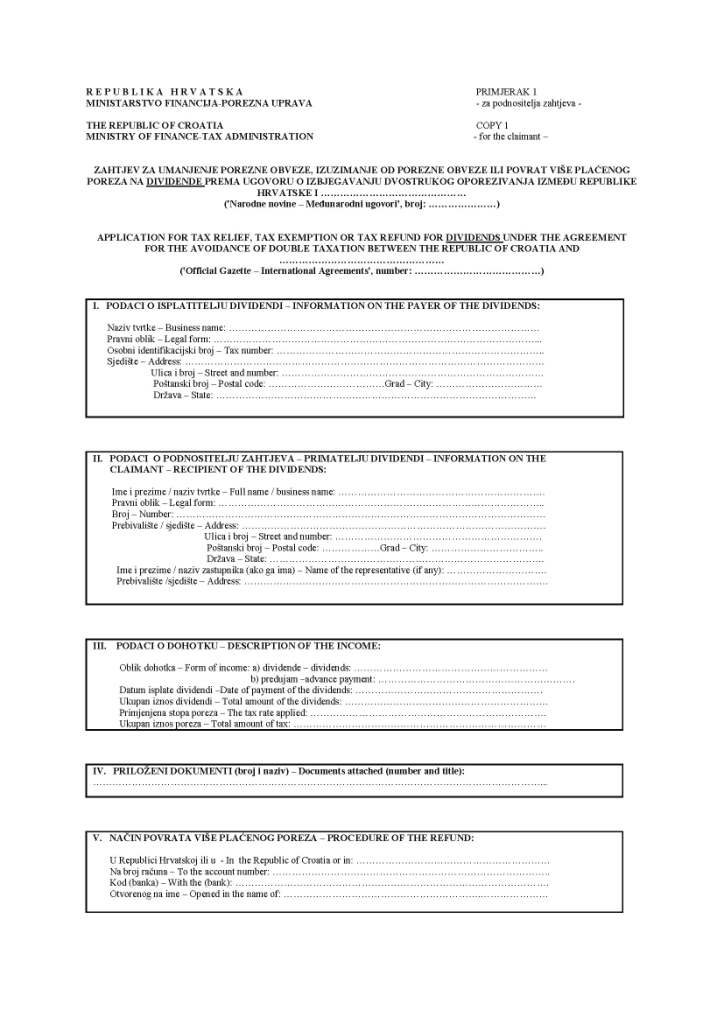

(4)

Iznimno od stavka 3. ovoga članka, ako porezni obveznik rezident sukladno

ugovoru o izbjegavanju dvostrukog oporezivanja koji je u primjeni po osnovi

primitka ostvarenog iz ili u inozemstvu u tijeku poreznog razdoblja predujam

poreza na dohodak plaća u inozemstvu iz tog primitka, nije obvezan plaćati

predujam poreza na dohodak u tuzemstvu, ali je obvezan u tom slučaju

podnijeti godišnju poreznu prijavu prema članku 39. stavku 2. Zakona osim ako

Republika Hrvatska sukladno ugovoru nema pravo oporezivanja tog primitka.

(5) Ako su ispunjeni uvjeti iz stavka 4. ovoga članka, isplatitelj ili sam

porezni obveznik obvezan je pisanim putem izvijestiti Poreznu upravu o

obustavi plaćanja predujma poreza na dohodak u tuzemstvu na vlastiti zahtjev,

a osobito o: općim podacima o isplatitelju i/ili poreznom obvezniku (OIB,

adresa sjedišta, odnosno prebivališta/uobičajenog boravišta), državi u ili iz

koje se primitak ostvaruje, izvoru primitka, razdoblju izaslanja za

nesamostalni rad i ostalim podacima, s pozivom na ugovor temeljem kojeg se

isti oslobađa obveze plaćanja predujmova u tuzemstvu i to po svakom poreznom

obvezniku, u roku od 8 dana od dana isplate odnosno naplate tog primitka.

(6) Neovisno o poreznom oslobođenju i podnesenoj pisanoj izjavi iz stavka 5.

ovoga članka, isplatitelj primitka ili sam porezni obveznik, na zahtjev

Porezne uprave obvezan je dostaviti isprave kojima se dokazuje pravo na

porezno oslobođenje iz stavka 4. ovoga članka.

(7) Mogućnost poreznog oslobođenja prema stavcima 4. do 7. ovoga članka

primjenjuje se i na primitke rezidenata izaslanih na rad u inozemstvo po

nalogu tuzemnog poslodavca.

(8) Obveznik poreza na dohodak može istodobno biti i obveznik poreza na dobit

ako obavlja djelatnost koja podliježe oporezivanju prema Zakonu o porezu na

dobit. U tom slučaju obveze plaćanja poreza na dohodak i poreza na dobit

postoje neovisno jedna o drugoj.

2.2. Rezident i nerezident

Članak 3.

(1) Porezni obveznik jest rezident prema članku 3.

Zakona.

(2) Porezni obveznik jest nerezident prema članku 4. Zakona.

(3) Ako porezni obveznik tijekom poreznog razdoblja promijeni status

rezidenta u nerezidenta i obratno, nastaju dva odvojena razdoblja utvrđivanja

poreza na dohodak. Za oba razdoblja podnosi se jedna godišnja porezna prijava

na način propisan Zakonom i ovim Pravilnikom.

3. Oporezivi dohodak

Članak 4.

(1) U skladu s člankom 5. stavkom 1. Zakona,

dohotkom koji se oporezuje prema izvoru smatra se:

1. dohodak od nesamostalnog rada,

2. dohodak od samostalne djelatnosti,

3. dohodak od imovine i imovinskih

prava,

4. dohodak od kapitala,

5. dohodak od osiguranja,

6. drugi dohodak.

(2) Rezidentima se oporezuje ukupni dohodak koji ostvare u tuzemstvu

i u inozemstvu (načelo svjetskog dohotka), a nerezidentima dohodak ostvaren u

tuzemstvu (načelo tuzemnog dohotka).

(3) Pri utvrđivanju oporezivih dohodaka, odredbe ugovora o izbjegavanju

dvostrukog oporezivanja i višestranih međudržavnih ugovora ili sporazuma

imaju prednost pred odredbama tuzemnoga Zakona.

II. UTVRĐIVANJE GODIŠNJE POREZNE OSNOVICE

Članak 5.

(1) Osnovica poreza na dohodak jest ukupni iznos

dohotka prema svim izvorima dohotka iz članka 5. Zakona i to:

1. dohodak od nesamostalnog rada iz

članka 13. Zakona,

2. dohodak od samostalne djelatnosti iz

članaka 17. do 24. Zakona umanjen za:

2.1. iznos plaća novozaposlenih osoba

iz članka 56. stavka 1. Zakona,

2.2. iznos državne potpore za

obrazovanje i izobrazbu te za naukovanje za obrtnička zanimanja prema

posebnim propisima,

2.3. iznos izdataka za istraživanje i

razvoj iz članka 57. stavka 1. Zakona,

2.4. preneseni gubitak iz članka 35.

Zakona, nakon umanjenja iz točaka 2.1., 2.2. i 2.3. ovoga stavka, koji je

ostvaren po osnovi obavljanja samostalne djelatnosti iz članka 18. Zakona,

3. dohodak od imovine i imovinskih

prava iz članka 27. Zakona,

4. dohodak od kapitala iz članka 30.

Zakona,

5. dohodak od osiguranja iz članka 31.

Zakona,

6. drugi dohodak iz članka 32. Zakona,

umanjen za osobni odbitak iz članka 36.

i/ili članka 54. Zakona.

(2) Osnovica poreza na dohodak iz stavka 1. ovoga članka utvrđuje

se za rezidenta prema načelu svjetskog dohotka odnosno od ukupnog iznosa

dohotka koji rezident ostvari u tuzemstvu i u inozemstvu, a umanjenog za

osobni odbitak iz članka 36. i/ili članka 54. Zakona. Djelatnost koja u

inozemstvu podliježe porezu na dohodak, a u tuzemstvu bi se oporezivala

porezom na dobit, ne podliježe u tuzemstvu porezu na dohodak. Za inozemni

dohodak ne može se zahtijevati oporezivanje prema Zakonu o porezu na

dobit.

(3) Pri utvrđivanju osnovice poreza na dohodak rezidenta, načelo svjetskog

dohotka primjenjuje se i na gubitak nastao obavljanjem samostalne djelatnosti

iz članka 18. Zakona i djelatnosti od koje se dohodak utvrđuje na način

propisan za samostalnu djelatnost prema člancima 19. do 24. Zakona, što znači

da se inozemni gubitak po osnovi samostalne djelatnosti može odbiti od

tuzemnog dohotka od samostalne djelatnosti. Odbijanje nije moguće za gubitak

iz inozemstva, koji bi se, da je ostvaren u tuzemstvu, utvrđivao po propisima

o oporezivanju dobiti.

(4) Osnovica poreza na dohodak iz stavka 1. ovoga članka utvrđuje se za

nerezidenta prema načelu tuzemnog dohotka odnosno od ukupnog iznosa dohotka

koji nerezident ostvari u tuzemstvu, a umanjenog za osobni odbitak iz članka

36. stavka 1., 11. i 12. Zakona odnosno umanjen za osnovni osobni odbitak,

dio osobnog odbitka za plaćene doprinose za obvezno zdravstveno osiguranje u

tuzemstvu do visine zakonom propisanih obveznih doprinosa i dio osobnog

odbitka za darovanja dana u tuzemstvu na način i pod uvjetima propisanima

Zakonom.

(5) Pri utvrđivanju osnovice poreza na dohodak nerezidenta načelo tuzemnog

dohotka vrijedi i za gubitak, što znači da se od tuzemnog dohotka od

samostalne djelatnosti iz članka 18. Zakona ili djelatnosti koja se oporezuje

na način propisan za samostalne djelatnosti prema članku 19. do 24. Zakona

može odbiti samo tuzemni gubitak od samostalne djelatnosti od koje se dohodak

utvrđuje na temelju poslovnih knjiga.

(6) U osnovicu poreza na dohodak, prema stavku 1. ovoga članka, ne uključuje

se drugi dohodak po osnovi povrata doprinosa u skladu s člankom 33. Zakona i

dohodak koji se paušalno oporezuje u skladu s člankom 44. Zakona.

III. OPĆA NAČELA UTVRĐIVANJA DOHOTKA

1. Primici koji se ne smatraju dohotkom

Članak 6.

(1) Dohotkom se ne smatraju primici iz članka 9.

Zakona.

(2) Prema članku 9. stavku 1. točki 6. Zakona, nagrade koje

isplaćuju jedinice lokalne i područne (regionalne) samouprave ne smatraju se

dohotkom ako su propisane statutom tih jedinica odnosno općim aktima tih

jedinica donesenima na temelju odredbi statuta kojim se te nagrade mogu

ustanoviti i isplatiti i ako su sredstva za te namjene planirana u

proračunima jedinica lokalne i područne (regionalne) samouprave.

(3) Nasljedstva iz članka 9. stavka 2. točke 2.3. Zakona, a u svezi sa

stavkom 4. toga članka, ne smatraju se primicima iz kojih se utvrđuje dohodak

ako se isplaćuju iz neoporezivih izvora dohotka, iz primitaka koji se ne

smatraju dohotkom odnosno ako je za života ostavitelja iz navedenih primitaka

plaćen porez na dohodak.

(4) Primici iz članka 9. stavka 2. i 3. Zakona koji su u svezi s

ostvarivanjem dohotka iz članka 5. Zakona, smatraju se oporezivim dohotkom.

Primici iz članka 9. stavka 2. točka 2.1. Zakona smatraju se dohotkom, ako su

u svezi s ostvarivanjem dohotka iz članka 5. Zakona i ako se ne isplaćuju po

posebnim propisima. Primici iz članka 9. stavka 2. točke 2.1.5. Zakona koje

poslodavac i isplatitelj primitaka od nesamostalnog rada isplaćuje radniku i

osobi koja kod njega ostvaruje primitke od nesamostalnog rada iz članka 14.

Zakona, smatraju se primicima od kojih se utvrđuje dohodak od nesamostalnog

rada prema članku 13. Zakona.

(5) Darovi iz članka 9. stavka 2. točke 2.3. Zakona ne smatraju se primicima

od kojih se utvrđuje dohodak ako su darovatelj i daroprimatelj fizičke osobe

koje ne obavljaju samostalnu djelatnost iz članka 18. Zakona i ako se darovi

daju iz primitaka od kojih je plaćen porez na dohodak ili iz primitaka koji

se ne smatraju dohotkom.

(6) U skladu s člankom 9. stavkom 1. točkom 7. Zakona, dohodak se ne utvrđuje

po osnovi primitaka koje fizičke osobe ostvaruju darovanjima u novcu i

dobrima dobivenima od pravnih i fizičkih osoba za zdravstvene potrebe, pod

propisanim uvjetima i do visine stvarno nastalih izdataka za tu namjenu. Od

tih primitaka ne utvrđuje se dohodak pod uvjetima: da zdravstvene potrebe

koje se financiraju danim darovanjima nisu plaćene iz osnovnog, dopunskog,

dodatnog ili privatnoga zdravstvenog osiguranja, niti na teret sredstava

fizičke osobe, da su novčana sredstva (darovanja) isplaćena na žiroračun

fizičke osobe primatelja darovanja ili zdravstvene ustanove u tuzemstvu ili u

inozemstvu za te svrhe te da davatelj i primatelj darovanja o navedenim

darovanjima i njihovu korištenju posjeduju vjerodostojne isprave (potvrde o

primitku dobara, isprave o izvršenoj doznaci na žiroračun primatelja, račune

za izvršene zdravstvene usluge i drugo). Ako primljena darovanja nisu u

cijelosti ili dijelom utrošena za zdravstvene potrebe primatelja, neutrošena

novčana sredstva ili vrijednost darovanja smatraju se oporezivim primitkom.

Davatelj darovanja obvezan je voditi evidenciju o danim darovanjima, neovisno

u kojem obliku, koja osobito sadrži slijedeće podatke: nadnevak isplate

odnosno davanja, ime i prezime primatelja darovanja te njegov OIB, način

isplate (na žiroračun primatelja dara ili zdravstvene ustanove ili u

dobrima), iznos koji se daruje.

(7) Porez na dohodak ne plaća se na manjkove na imovini iz članka 7. stavka

1. točke 5. Zakona o porezu na dobit iznad visine utvrđene odlukom Hrvatske

gospodarske komore ili Hrvatske obrtničke komore, u smislu poreza na dodanu

vrijednost, ako je odluku da se ne tereti odgovorna osoba donio upravni

odbor, nadzorni odbor ili skupština trgovačkog društva, a zbog nepostojanja

objektivne mogućnosti utvrđivanja osobne odgovornosti radnika, člana društva

ili druge fizičke osobe.

2. Primici na koje se ne plaća porez na

dohodak

Članak 7.

(1)

Primici na koje se ne plaća porez na dohodak jesu primici iz članka 10.

Zakona.

(2) U skladu s člankom 10. točkom 3. Zakona, porez na dohodak ne plaća se na

novčanu naknadu za vrijeme privremene nezaposlenosti i spriječenosti za rad

isplaćenu na teret sredstava obveznih osiguranja i to osobito:

– novčana naknada nezaposlenima isplaćena na teret Hrvatskog zavoda za

zapošljavanje sukladno posebnom propisu (novčana naknada nezaposlenima koja

se isplaćuje u mjesečnim anuitetima, novčana naknada koja se na zahtjev

nezaposlene osobe isplaćuje u jednokratnom iznosu radi zapošljavanja,

samozapošljavanja ili volontiranja, novčana pomoć i naknada troškova za

vrijeme obrazovanja, jednokratna novčana pomoć i naknada putnih i selidbenih

troškova, novčana pomoć polaznicima stručnog osposobljavanja za rad bez

zasnivanja radnog odnosa),

– naknada plaće zbog privremene spriječenosti za rad isplaćena na teret

Hrvatskog zavoda za zdravstveno osiguranje, Državnog proračuna i centara za

socijalnu skrb.

(3) Prema članku 10. točki 6. Zakona, porez na dohodak ne plaća se na

primitke učenika i studenata na redovnom školovanju za rad preko učeničkih i

studentskih udruga isplaćene po posebnim propisima do propisanog iznosa. Ako

ukupni primici za rad učenika ili studenta na redovnom školovanju preko

učeničkih i studentskih udruga umanjeni za naknadu za posredovanje u korist

posrednika, ne prelaze propisani iznos iz članka 45. stavka 1. točke 2. ovoga

Pravilnika, navedeni primici ne podliježu obvezi utvrđivanja dohotka i

obračunu i uplati predujma poreza na dohodak.

(4) Porez na dohodak ne plaća se, u skladu s člankom 10. točkom 7. Zakona, na

naknade štete zbog posljedica nesreće na radu prema odluci suda ili nagodbi u

tijeku sudskog postupka, ako je naknada određena u jednokratnom iznosu.

Naknada koja je određena u jednokratnom iznosu i isplaćuje se u obrocima,

zbog nemogućnosti jednokratne isplate, a najviše do dvanaest (12) obroka u

poreznom razdoblju u kojem je donesena sudska odluka ili postignuta nagodba u

tijeku sudskog postupka ili u idućem poreznom razdoblju nakon što je donesena

sudska odluka ili postignuta nagodba u tijeku sudskog postupka, ne smatra se

primitkom na koji se plaća porez na dohodak. Ako je naknada štete određena u

jednokratnom iznosu, a isplaćuje se u više od dvanaest (12) obroka, razlika

naknade štete iznad dvanaest (12) obroka smatra se primitkom od kojeg se

utvrđuje oporezivi dohodak ovisno o izvoru dohotka. Navedeno se odnosi i ako

se naknada štete određena u jednokratnom iznosu isplaćuje u najviše do

dvanaest (12) obroka u poreznim razdobljima nakon poreznog razdoblja i

idućega poreznog razdoblja u kojem je donesena sudska odluka ili postignuta

nagodba u tijeku sudskog postupka. Ako je naknada štete određena u iznosu

koji će se isplaćivati u točno utvrđenim obrocima za ograničeno ili

neograničeno razdoblje (primjerice mjesečno), smatra se oporezivim primitkom

od kojeg se plaća porez na dohodak u skladu sa Zakonom, a ovisno o izvoru

dohotka. Ako se naknada štete u točno utvrđenim obrocima isplaćuje na temelju

prijašnjeg radnog odnosa, smatra se primitkom od kojeg se utvrđuje dohodak od

nesamostalnog rada iz članka 13. Zakona. Odredbe ovoga stavka primjenjuju se

i na nagodbe sklopljene sa nadležnim državnim odvjetništvom u postupcima za

mirno rješenje spora i na nagodbe postignute u postupku mirenja u

individualnim radnim sporovima prema Zakonu o mirenju.

(5) U skladu s člankom 10. točkom 11. Zakona, oporezivim primicima ne

smatraju se naknade iz članka 13. stavka 2. točaka 1., 2., 5., 13. i 14. te

stavka 12. ovoga Pravilnika isplaćene po osnovi službenih putovanja fizičkim

osobama koje u neprofitnim organizacijama ne ostvaruju primitke po osnovi

nesamostalnog rada iz članka 14. Zakona odnosno primitke od kojih se utvrđuje

drugi dohodak iz članka 32. Zakona. Primici po osnovi naknada za službena

putovanja odnose se na službena putovanja za potrebe tih organizacija.

(6) Iznimno od stavka 5. ovoga članka, oporezivim primicima ne smatraju se

naknade za službena putovanja po osnovi prijevoza i noćenja iz članka 13.

stavka 2. točke 1. i 2. ovoga Pravilnika koje isplatitelji – neprofitne

organizacije isplaćuju fizičkim osobama koje za te organizacije obavljaju

poslove iz njihovog djelokruga odnosno za njihove potrebe i uz naknadu, a pod

uvjetom da računi o obavljenim uslugama prijevoza i noćenja glase na

isplatitelja – neprofitnu organizaciju.

(7) Porez na dohodak ne plaća se na stipendije

učenicima i studentima za redovno školovanje na srednjim, višim i visokim

školama i fakultetima, ukupno do propisanog iznosa iz članka 45. stavka 1.

točke 3. ovoga Pravilnika. Ako stipendiju učeniku ili studentu u poreznom

razdoblju isplaćuju dva ili više isplatitelja, neoporezivi iznos stipendije

utvrđuje se od ukupnog iznosa stipendije svih isplatitelja. U tom slučaju

učenik ili student čiji ukupan iznos isplaćenih stipendija prelazi propisani

neoporezivi iznos, obvezan je isplatitelju prije isplate stipendije dostaviti

vjerodostojne isprave (preslike) ili pisanu izjavu o isplaćenim primicima po

toj osnovi kod drugih isplatitelja. Ako učenik ili student ostvaruje

stipendiju samo od jednog isplatitelja, obvezan je tom isplatitelju dati

pisanu izjavu da ne prima stipendije i od drugih isplatitelja.

(8) Stipendije studenata za redovno školovanje na višim i visokim

školama i fakultetima za koje su sredstva planirana u državnom proračunu

Republike Hrvatske i stipendije koje se isplaćuju, odnosno dodjeljuju iz

proračuna Europske unije, uređene posebnim međunarodnim sporazumima i to

studentima za redovno školovanje na visokim učilištima smatraju se primitkom

na koji se ne plaća porez na dohodak, a prema članku 10. točki 13. Zakona.

Isplata stipendije po toj osnovi ne isključuje pravo na neoporezivi iznos

stipendije iz članka 10. točke 12. Zakona i stavka 7. ovog članka, a uz

propisane uvjete.

(9) Sportske stipendije koje se, prema posebnim propisima, isplaćuju

sportašima za njihovo sportsko usavršavanje smatraju se, prema članku 10.

točki 14. Zakona, primitkom na koji se ne plaća porez na dohodak do

propisanog iznosa iz članka 45. stavka 1. točke 4. ovoga Pravilnika. Sportske

stipendije i stipendije iz članka 10. točaka 12. i 13. Zakona i stavaka 7. i

8. ovoga članka međusobno se ne isključuju u svrhu priznavanja neoporezivog

iznosa. Ako sportske stipendije sportašu u poreznom razdoblju isplaćuju dva

ili više isplatitelja, neoporezivi iznos sportske stipendije utvrđuje se od

ukupnog iznosa sportskih stipendija svih isplatitelja. U tom slučaju porezni

obveznik – sportaš obvezan je postupiti na način iz stavka 7. ovoga

članka.

(10) Porez na dohodak ne plaća se na sindikalne socijalne pomoći koje se

isplaćuju iz sredstava sindikalne članarine članovima sindikata, prema članku

10. točki 15. Zakona. U smislu članka 10. točke 15. Zakona i ovoga

Pravilnika, socijalnim pomoćima smatraju se osobito: pomoći za podmirenje

osnovnih životnih potreba socijalno ugroženih, nemoćnih i drugih osoba,

svladavanje i ublažavanje teškoća u svezi s bolešću ili smrću člana obitelji

te druge pomoći za socijalne namjene.

(11) Porez na dohodak ne plaća se na nagrade za sportska ostvarenja sportaša

i naknade sportašima amaterima prema posebnim propisima, u skladu s člankom

10. točkom 16. Zakona, a do propisanih iznosa iz članka 45. stavka 1. točaka

5. i 6. ovoga Pravilnika. Ako nagrade za sportska ostvarenja sportaša i

naknade sportašima amaterima isplaćuju u poreznom razdoblju dva ili više

isplatitelja, neoporezivi iznos nagrada odnosno naknada utvrđuje se od

ukupnog iznosa nagrada odnosno naknada svih isplatitelja. U tom slučaju

porezni obveznik – sportaš obvezan je postupiti na način iz stavka 7. ovoga

članka.

(12) Porez na dohodak ne plaća se na premije dobrovoljnoga mirovinskog

osiguranja koje poslodavac na svoj teret uplaćuje u korist radnika, tuzemnom

dobrovoljnom mirovinskom fondu, koji je registriran u skladu s propisima koji

uređuju dobrovoljno mirovinsko osiguranje, do visine 500,00 kuna za svaki

mjesec poreznog razdoblja, odnosno ukupno do 6.000,00 kuna godišnje, prema

članku 10. točki 17. Zakona. Ako poslodavac u tijeku jednog mjeseca poreznog

razdoblja uplaćuje premije dobrovoljnoga mirovinskog osiguranja u korist

radnika za više mjeseci tog poreznog razdoblja, iste se mogu neoporezivo

uplatiti do visine 500,00 kuna za svaki mjesec poreznog razdoblja za koji je

premija trebala biti uplaćena. Ako poslodavac uplaćuje premije osiguranja u

korist radnika jednom godišnje, iste može neoporezivo jednokratno uplatiti do

visine 6.000,00 kuna. Poslodavci su obvezni voditi evidenciju o uplaćenim

premijama dobrovoljnoga mirovinskog osiguranja na svoj teret u korist radnika

i Poreznoj upravi dostavljati propisani obrazac prema članku 42. stavcima 9.

i 10. ovoga Pravilnika.

(13) Porez na dohodak ne plaća se, u skladu s člankom 10. točkom 20. Zakona,

na ukupni iznos primitaka koji se kao bespovratna sredstva fizičkim osobama

isplaćuju, odnosno dodjeljuju iz fondova i programa Europske unije putem tijela

akreditiranih u skladu s pravilima Europske komisije u Republici Hrvatskoj za

provedbu aktivnosti mobilnosti u okviru programa i fondova Europske unije, a

u svrhe obrazovanja i stručnog usavršavanja za pokriće izdataka prijevoznih

troškova, prehrane i smještaja, te za realizaciju projektnih aktivnosti koje

prijavljuju fizičke osobe (izdaci za najam prostora, osiguranje, opremu i

materijale i drugo), a u skladu s financijskom uredbom Europske komisije, pod

uvjetom da su osigurane vjerodostojne isprave sukladno propisima Europske

komisije (ugovor, završno izvješće, račun i drugo). Iznos do kojeg se mogu

neoporezivo isplatiti ti primici utvrđuju tijela akreditirana u skladu s

pravilima Europske komisije u Republici Hrvatskoj putem kojih se isplaćuju ti

primici, na temelju propisa ili sporazuma s Europskom komisijom te na temelju

izvršenih analiza kojima se utvrđuje visina tih primitaka.

(14)

Primici iz stavka 5., 6. i 13. ovoga članka te iz članka 13. stavka 2. točaka

1., 2., 5., 13. i 14. i stavka 12. ovoga Pravilnika koji se odnose na izdatke

za prijevozne troškove, prehranu i smještaj, međusobno se isključuju.

3. Primici i izdaci, načelo blagajne

Članak 8.

(1) Primicima se smatraju sva dobra (novac, stvari, usluge i prava) koja

imaju novčanu vrijednost i koja porezni obveznik ostvari od rada, obavljanja

djelatnosti, od imovine i imovinskih prava, od kapitala, od osiguranja i od

drugih primitaka propisanih Zakonom. Smatra se da su dobra, a time i primici

naplaćeni kad porezni obveznik njima može raspolagati.

(2) U izdatke spadaju svi odljevi dobara s novčanom vrijednošću izvršeni radi

ostvarivanja ili osiguranja primitaka iz stavka 1. ovoga članka. Smatra se da

je došlo do odljeva dobara, a time i do nastanka izdataka kad porezni

obveznik njima više ne može raspolagati.

(3) Primici i izdaci od poslovnih događaja utvrđuju se tek nakon primljenih

uplata odnosno obavljenih isplata (načelo blagajne). Ako priljevi odnosno

odljevi nisu obavljeni u novcu već u drugim dobrima, treba ih utvrđivati na

način propisan za primitke i izdatke u novcu.

(4) Oporezivi primici od kojih je porezni obveznik dužan platiti porez u

tuzemstvu, a ostvareni su u inozemstvu (izravno ili neizravno) u stranoj

valuti, preračunavaju se u kunsku vrijednost prema srednjem tečaju Hrvatske

narodne banke važećem na dan primitka. Iznimno, ako se dan primitka tijekom

poreznog razdoblja ne može točno utvrditi, preračunavanje na srednji tečaj

Hrvatske narodne banke obavlja se s 31. 12. godine u kojoj je oporezivi

primitak u inozemstvu ostvaren, a u slučaju poreznog razdoblja kraćeg od

kalendarske godine, na posljednji dan u mjesecu s kojim završava to kraće

porezno razdoblje.

(5) Nenovčani primici utvrđuju se prema tržišnoj vrijednosti. Tržišna se

vrijednost određuje prema cijeni koja bi se ostvarila pri prodaji u

uobičajenom poslovnom prometu, ovisno o svojstvu gospodarstvenog dobra. Pri

tome moraju biti uvažene sve okolnosti koje utječu na cijenu.

(6) Nenovčani izdaci utvrđuju se prema cijenama nabave ili cijenama

koštanja.

(7) Nastanak ili dospijeće potraživanja od prodane robe ili obavljenih usluga

ne smatra se još primitkom. Potraživanja postaju primitkom u trenutku

naplate.

(8) Ako se porezni obveznik iz osobnih razloga odrekne potraživanja po osnovi

prodane robe ili obavljenih usluga koja bi u poreznomu razdoblju u kojemu se

odrekao potraživanja ili kasnijim poreznim razdobljima dovela do primitaka,

tada se iznos potraživanja utvrđuje kao primitak u godini u kojoj je donesena

odluka o odricanju od potraživanja. Po osnovi potraživanja koja su se

pokazala nenaplativima nakon provedenoga sudskog postupka, zbog stečaja ili

likvidacije dužnika, ne utvrđuje se primitak. Ako se porezni obveznik odrekne

potraživanja za naknadu iz koje se predujam poreza plaća po odbitku (naknade

po osnovi rada, djelatnosti, usluga i drugog), u korist neke druge osobe

(fizičke ili pravne), smatra se da je primitak ostvaren u trenutku kada je

donio odluku o odricanju, pa isplatitelji primitka imaju obvezu, ovisno o

izvorima toga primitka, obračunati, obustaviti i uplatiti predujam poreza na

dohodak na način propisan Zakonom i ovim Pravilnikom.

(9) Prodana roba ili usluga smatra se naplaćenom i kada je za naplatu

primljen ček. Ako se plaća mjenicom, primitak nastaje naplatom ili prijenosom

mjenice. Ako se plaća kreditnom karticom, primitak nastaje naplatom na

žiroračun. Ako se naplata obavlja prijebojem, asignacijom ili cesijom,

trenutkom naplate smatra se trenutak kada su se stekli propisani uvjeti

(potpisani odgovarajući ugovori ili druge isprave).

(10) Primicima se smatraju i primljeni predujmovi za isporuku robe i

obavljanje usluga na koje se obvezao porezni obveznik, a koje do kraja

poreznog razdoblja (kalendarske godine) nije obavio.

(11) Nastale i dospjele obveze za kupljenu robu i obavljene usluge nisu

izdaci. Izdaci nastaju u trenutku plaćanja tih obveza.

(12) Ako porezni obveznik doznačuje sredstva sa svoga bankovnog računa, tada

izdatak nastaje u trenutku kada banka izvrši primljeni nalog za plaćanje. Pri

plaćanju čekom izdatak nastaje u trenutku predaje čeka. Pri plaćanju mjenicom

izdatak nastaje prijenosom ili naplatom mjenice. Pri plaćanju kreditnom

karticom izdatak nastaje plaćanjem sa žiroračuna.

(13) Izdacima se smatraju i predujmovi dani za neisporučenu robu i

neobavljene usluge, osim predujmova danih za nabavu dugotrajne imovine.

(14) Primicima se ne smatraju povoljnije mogućnosti kupnje roba i usluga,

uključivo i prigodni primitak dodatne robe ili usluge, te drugi slični

primici koji su dostupni svim fizičkim osobama pod jednakim uvjetima i ako

nisu u svezi s ostvarivanjem oporezivog dohotka iz članka 5. Zakona.

4. Pripisivanje primitaka i izdataka

Članak 9.

(1) Primici se pripisuju onome tko ih stekne. Primitke stječe onaj tko ih

ostvari na osnovi svoga rada i/ili uložene imovine i/ili kapitala i/ili

uplaćenih premija životnog osiguranja s obilježjem štednje, dobrovoljnoga

mirovinskog osiguranja i/ili drugih primitaka propisanih Zakonom.

(2) Izdaci se pripisuju onome tko ih je imao, a kome se pripisuju i primici

prema stavku 1. ovoga članka.

(3) Na pripisivanje dohotka koji ostvaruje nasljednik primjenjuju se odredbe

članka 2. stavka 2. ovoga Pravilnika.

(4) Za priznavanje ugovora između članova obitelji i drugih s poreznim

obveznikom osobno povezanih osoba potrebno je sljedeće:

1. valjani pravni posao,

2. stvarna provedba pravnog posla obavljanjem činidbe i protučinidbe i

3. mogućnost uspoređivanja ugovora i poslovnih odnosa prema sadržaju i

provedbi s onim što je uobičajeno između osobno nepovezanih stranaka.

IV. UTVRĐIVANJE DOHOTKA OD NESAMOSTALNOG

RADA

1. Dohodak od nesamostalnog rada

Članak 10.

Dohodak od nesamostalnog rada utvrđuje se kao razlika između primitaka od

nesamostalnog rada i izdataka za zakonom propisane obvezne doprinose iz

primitka. Ostvarenim primicima po osnovi nesamostalnog rada smatraju se svi

priljevi prema člancima 11. do 15. ovoga Pravilnika, a nastalim izdacima svi

odljevi prema članku 18. ovoga Pravilnika.

2. Primici po osnovi nesamostalnog rada

2.1. Plaća

Članak 11.

(1) Primicima po osnovi nesamostalnog rada (plaćom)

smatraju se:

1. svi priljevi koji radniku u novcu

ili u naravi pritječu na temelju rada po osnovi radnog odnosa, a prema članku

14. stavku 1. točki 1. i članku 14. stavku 3. Zakona. Plaćom se smatraju i

svi priljevi u novcu ili naravi koji fizičkoj osobi pritječu po osnovi

prijašnjeg radnog odnosa, bez obzira na sadašnji status te osobe (umirovljenik

ili neki drugi status) i to ako se radi o plaći za rad koji je obavljen za

vrijeme radnog odnosa i možebitne druge isplate na koje je radnik imao pravo

u vrijeme toga radnog odnosa (božićnica, nagrada i to za godinu, sukladno

članku 13. ovoga Pravilnika, neovisno kada je u toj godini prestao radni

odnos odnosno raskinut ugovor o radu). Plaćom po osnovi prijašnjeg radnog

odnosa smatraju se i povoljnije kamate pri odobravanju kredita iz članka 14.

stavka 3. Zakona, ako je kredit uz povoljnije kamate ugovoren i iskorišten za

vrijeme radnog odnosa. Odredbe ove točke na odgovarajući se način primjenjuju

i na isplate primitaka po osnovi nesamostalnog rada (plaće) iz točaka 2. do

5. ovoga stavka,

2. poduzetnička plaća koja ulazi u

rashod pri utvrđivanju poreza na dobit iz članka 14. stavka 1. točke 2.

Zakona,

3. primici (plaća) fizičkih osoba

izaslanih na rad u Republiku Hrvatsku po nalogu inozemnog poslodavca u

tuzemna društva za potrebe obavljanja djelatnosti tuzemnog poslodavca (članak

14. stavak 1. točka 3. Zakona). Izaslanim radnicima na rad u Republiku

Hrvatsku po nalogu inozemnog poslodavca u tuzemna društva smatraju se fizičke

osobe koje su zaposlene u radnom odnosu kod inozemnog poslodavca,

4. primici (plaća) članova

predstavničkih i izvršnih tijela državne vlasti i jedinica lokalne i područne

(regionalne) samouprave koji im se isplaćuju na temelju posebnih propisa

kojima se uređuju prava na plaću i po toj osnovi su osigurani (članak 14.

stavak 1. točka 4. Zakona),

5. naknada plaće koju prema posebnom

propisu isplaćuje nadležno ministarstvo osobama koje pružaju njegu i pomoć

hrvatskim ratnim vojnim invalidima iz Domovinskog rata I. skupine (članak 14.

stavak 1. točka 5. Zakona),

6. premije osiguranja koje poslodavci

plaćaju za svoje radnike po osnovi životnog osiguranja, dopunskog, dodatnog i

privatnoga zdravstvenog osiguranja i osiguranja njihove imovine u ukupnom

iznosu te dobrovoljnoga mirovinskog osiguranja iznad iznosa propisanih

člankom 10. točkom 17. Zakona i člankom 7. stavkom 12. ovoga Pravilnika, a

sukladno članku 14. stavku 1. točki 1. podtočki 1.4. Zakona.

(2) Primicima od nesamostalnog rada (plaćom) smatraju se i isplate

naknada radnicima odnosno osobama koje ostvaruju primitke iz članka 14.

stavka 1. i članka 14. stavka 3. Zakona po osnovi:

1. godišnjeg i tjednog odmora,

2. dopusta,

3. državnih blagdana i neradnih dana utvrđenih zakonom,

4. slobodnih dana,

5. ostalih slobodnih dana utvrđenih posebnim ugovorom ili odlukom poslodavca

ili isplatitelja primitka od nesamostalnog rada (plaće),

6. posebnih primitaka za rad ili usluge obavljene izvan redovnog radnog

vremena, kao što su primici za prekovremeni rad, za noćni rad, za rad

nedjeljom, za dežurstvo, za pripravnost i slično,

7. primitaka koje poslodavac i isplatitelj primitka od nesamostalnog rada

(plaće) isplaćuje radnicima i osobama koje ostvaruju primitke iz članka 14.

stavka 1. i članka 14. stavka 3. Zakona iz svojih sredstava i na svoj teret

kao naknadu u slučaju spriječenosti za rad zbog bolesti i povreda,

8. svih drugih primitaka prema člancima 13. i 15. ovoga Pravilnika.

(3) Primici od nesamostalnog rada (plaća) jesu svi primici koje poslodavac

odnosno isplatitelj primitka od nesamostalnog rada (plaće) u novcu ili u

naravi isplaćuje ili daje radnicima i osobama koje ostvaruju primitke iz

članka 14. stavka 1. i članka 14. stavka 3. Zakona po osnovi obavljenog rada

prema stavcima 1. i 2. ovoga članka, neovisno o tome pod kojim su nazivom ili

drugim ugovornim odnosom ugovoreni i isplaćeni.

(4) Iznimno od stavaka 1. do 3. ovoga članka, primicima od nesamostalnog rada

(plaćom) ne smatraju se primici po osnovi autorskih naknada koje poslodavci i

isplatitelji tih primitaka isplaćuju svojim radnicima i osobama koje

ostvaruju primitke (plaću) iz članka 14. stavka 1. i članka 14. stavka 3.

Zakona, pod uvjetom da se autorske naknade isplaćuju na temelju ugovora o

autorskim pravima i srodnim pravima sklopljenih između

poslodavca/isplatitelja primitaka od nesamostalnog rada (plaće) i tih osoba

za autorsko djelo i drugim uvjetima u skladu s propisima koji uređuju

autorska i srodna prava.

(5) Autorske naknade isplaćene prema stavku 4. ovoga članka smatraju se

drugim dohotkom prema članku 32. stavku 1. Zakona.

(6) Ako poslodavci/ isplatitelji primitka (plaće) isplaćuju autorske naknade

svojim radnicima i osobama koje ostvaruju primitke od nesamostalnog rada

prema članku 14. stavku 1. Zakona i stavcima 1. do 3. ovoga članka, za

autorska djela utvrđena ugovorom o radu ili drugim aktom kojim se uređuje rad

i radni odnos, proizlaze iz ugovorenog opisa rada radnika odnosno osobe koja

ostvaruje primitke iz članka 14. stavka 1. Zakona kod poslodavca/isplatitelja

primitka (plaće) odnosno autorsko djelo radnik i osoba koja ostvaruje

primitke (plaću) iz članka 14. stavka 1. Zakona stvara radom u radnom odnosu

izvršavajući svoje obveze ili po uputama svoga poslodavca, isplaćene autorske

naknade smatraju se primitkom od nesamostalnog rada (plaćom) prema članku 14.

Zakona.

(7) Plaćom se smatraju i primici po osnovi nesamostalnog rada prema članku

14. stavku 1. i članku 14. stavku 3. Zakona i prema stavcima 1. do 4. i 6.

ovoga članka, koji se isplaćuju nasljednicima po osnovi rada njihovih

ostavitelja.

(8) Plaćom se smatraju i primici po osnovi nesamostalnog rada prema članku

14. stavku 1. i članku 14. stavku 3. Zakona i prema stavku 1. do 4. i 6.

ovoga članka koji se za rad po osnovi radnog odnosa isplaćuju fizičkim

osobama zaposlenim u diplomatskom ili konzularnom predstavništvu strane

države, u međunarodnoj organizaciji, predstavništvu ili organizaciji koja na

teritoriju Republike Hrvatske ima diplomatski imunitet.

(9) Plaćom se smatraju i primici po osnovi nesamostalnog rada prema članku

14. stavku 1. i članku 14. stavku 3. Zakona te prema stavcima 1. do 4. i 6.

ovoga članka, poreznih obveznika rezidenata koji te primitke po osnovi radnog

odnosa ostvare izravno iz inozemstva.

(10) Plaćom se smatraju i primici po osnovi nesamostalnog rada prema članku

14. stavcima 1. i 3. Zakona, koje fizičke osobe rezidenti ostvare kao članovi

posade po osnovi rada na brodu u međunarodnoj plovidbi u skladu s posebnim

zakonom. Članom posade broda u međunarodnoj plovidbi smatra se, u skladu s

posebnim zakonom, zapovjednik i druga fizička osoba ukrcana za obavljanje

poslova na brodu u međunarodnoj plovidbi i upisana u popis posade

broda.

2.2. Mirovina

Članak 12.

(1)

Primicima od nesamostalnog rada smatraju se:

1. mirovine ostvarene na temelju prijašnjih uplata doprinosa za obvezno

mirovinsko osiguranje koje isplaćuju zakonom utvrđene ustanove mirovinskog

osiguranja i mirovinska osiguravajuća društva na temelju prijašnjih uplata

obveznog doprinosa za mirovinsko osiguranje na temelju individualne

kapitalizirane štednje,

2. mirovine koje isplaćuju osiguravatelji (mirovinska osiguravajuća društva i

drugi isplatitelji osiguranih svota) na temelju prijašnjih uplata poslodavca

za dokup dijela mirovine, ako su te uplate bile oslobođene oporezivanja,

3.

mirovinske rente koje isplaćuju osiguravatelji (mirovinska osiguravajuća

društva i drugi isplatitelji osiguranih svota) na temelju prijašnjih uplata

poslodavca u vrijeme umirovljenja radnika, ako su te uplate bile oslobođene

oporezivanja,

4. mirovine koje se isplaćuju poduzetnicima koji su obavljali samostalnu

djelatnost, poduzetnicima fizičkim osobama koji su plaćali porez na dobit i

drugim fizičkim osobama na temelju prijašnjih uplata doprinosa u propisano

obvezno osiguranje, a koji su bili porezno dopustivi izdatak ili

rashod,

5. obiteljske mirovine, osim obiteljskih mirovina iz članka 9. stavka 1.

točke 5. Zakona i članka 53. stavka 2. Zakona,

6. mirovine rezidenata ostvarene u inozemstvu i to one koje odgovaraju

mirovinama iz točaka 1. do 5. ovoga stavka.

(2) Umirovljenicima u smislu Zakona i ovoga Pravilnika smatraju se fizičke osobe

koje ostvaruju primitke iz stavka 1. ovoga članka.

(3) Iznimno od stavka 2. ovoga članka, umirovljenikom se ne smatra fizička

osoba kojoj je isplata mirovine od zakonom utvrđene ustanove mirovinskog

osiguranja prestala zbog ponovnog zaposlenja ili početka obavljanja

registrirane samostalne djelatnosti, iako ostvaruje mirovinu od mirovinskoga

osiguravajućeg društva na temelju prijašnjih uplata obveznih doprinosa za

mirovinsko osiguranje na temelju individualne kapitalizirane štednje i/ili

isplate od mirovinskoga osiguravajućeg društva i drugih isplatitelja na

temelju prijašnjih premija osiguranja za dokup mirovine.

(4)

Mirovinama rezidenata ostvarenima u inozemstvu iz stavka 1. točke 6. ovoga

članka smatraju se i mirovine koje isplaćuju osiguravatelji (mirovinska

osiguravajuća društva i drugi isplatitelji) na temelju prijašnjih uplata

premija (doprinosa) koje su poreznom obvezniku umanjivale dohodak od

nesamostalnog rada ako se u zemlji izvora te mirovine ne primjenjuje sustav

obveznog mirovinskog osiguranja.

3. Neoporezive naknade, potpore, nagrade i

drugi primici

Članak 13.

(1) U skladu s odredbama članka 14. stavka 1. točke

1. podtočke 1.2. Zakona primici po osnovi naknada, potpora, nagrada, dnevnica

i otpremnina smatraju se primicima od nesamostalnog rada ako prelaze iznose

iz stavka 2. ovoga članka. Svi drugi primici koji nisu navedeni u stavcima 2.

i 3. ovoga članka smatraju se oporezivim primicima po osnovi nesamostalnog

rada u ukupno isplaćenom iznosu.

(2) U skladu s odredbama članka 10. točke 9. Zakona, oporezivim

primicima po osnovi nesamostalnog rada ne smatraju se iznosi što ih

poslodavci isplaćuju svojim radnicima, i to:

1. naknade prijevoznih troškova na službenom putovanju u visini stvarnih

izdataka,

2. naknade troškova noćenja na službenom putovanju u visini stvarnih

izdataka,

3. naknade troškova prijevoza na posao i s posla mjesnim javnim prijevozom u

visini stvarnih izdataka, prema cijeni mjesečne odnosno pojedinačne

prijevozne karte. Ako na određenom području odnosno udaljenosti nema

organiziranog prijevoza, naknada troškova prijevoza na posao i s posla utvrđuje

se u visini cijene prijevoza koja je utvrđena na približno jednakim

udaljenostima na kojima je organiziran prijevoz,

4. naknade troškova prijevoza na posao i s posla međumjesnim javnim

prijevozom u visini stvarnih izdataka, prema cijeni mjesečne odnosno

pojedinačne karte. Ako radnik mora sa stanice međumjesnog javnog prijevoza

koristiti i mjesni prijevoz, stvarni izdaci utvrđuju se u visini troškova

mjesnog i međumjesnoga javnoga prijevoza,

5. naknade za korištenje privatnog automobila u službene svrhe do 2,00 kune

po prijeđenom kilometru,

6. potpore zbog invalidnosti radnika do 2.500,00 kuna godišnje,

7. potpore za slučaj smrti radnika do 7.500,00 kuna, osim potpora iz članka

9. stavka 2. točke 2.8. Zakona koje poslodavci isplaćuju djeci radnika, a

koje se smatraju neoporezivim primicima u ukupnom iznosu,

8. potpore u slučaju smrti člana uže obitelji radnika (bračnog druga,

roditelja, roditelja bračnog druga, djece, drugih predaka i potomaka u

izravnoj liniji, usvojene djece i djece na skrbi te punoljetne osobe kojoj je

porezni obveznik imenovan skrbnikom prema posebnom zakonu) do 3.000,00

kuna,

9. potpore zbog neprekidnog bolovanja radnika dužeg od 90 dana do 2.500,00

kuna godišnje. Razdoblje bolovanja duže od 90 dana ne mora se odnositi na

jednu kalendarsku godinu,

10. dar djetetu do 15 godina starosti (koje je do dana 31. prosinca tekuće

godine navršilo 15 godina starosti) do 600,00 kuna godišnje,

11. prigodne nagrade do 2.500,00 kuna godišnje (božićnica, naknada za

godišnji odmor i sl.),

12. nagrade radnicima za navršenih:

12.1. – 10 godina radnog staža do 1.500,00 kuna

12.2. – 15 godina radnog staža do 2.000,00 kuna

12.3. – 20 godina radnog staža do 2.500,00 kuna

12.4. – 25 godina radnog staža do 3.000,00 kuna

12.5. – 30 godina radnog staža do 3.500,00 kuna

12.6. – 35 godina radnog staža do 4.000,00 kuna

12.7. – 40 godina i svakih narednih 5 godina radnog staža do 5.000,00

kuna,

13. dnevnice u zemlji do 170,00 kuna za službeno putovanje koje traje više od

12 sati dnevno. Za službena putovanja u zemlji koja traju više od 8, a manje

od 12 sati, neoporezivi dio dnevnica iznosi do 85 kuna,

14. dnevnice u inozemstvu do iznosa i pod uvjetima utvrđenim propisima o

izdacima za službena putovanja za korisnike državnog proračuna,

15. terenski dodatak u zemlji do 170,00 kuna dnevno na ime pokrića troškova

prehrane i drugih troškova radnika na terenu u zemlji, osim troškova

smještaja koji se podmiruju na teret poslodavca i ne smatraju se dohotkom

radnika,

16. terenski dodatak u inozemstvu do 250,00 kuna dnevno na ime pokrića

troškova prehrane i drugih troškova radnika na terenu u inozemstvu, osim

troškova smještaja koji se podmiruju na teret poslodavca i ne smatraju se

dohotkom radnika,

17. pomorski dodatak do 250,00 kuna dnevno,

18. pomorski dodatak na brodovima međunarodne plovidbe do 400,00 kuna

dnevno,

19. naknade za odvojeni život od obitelji do 1.600,00 kuna mjesečno,

20. otpremnine prilikom odlaska u mirovinu do 8.000,00 kuna,

21. otpremnine zbog poslovno uvjetovanih otkaza i osobno uvjetovanih otkaza,

prema Zakonu o radu, do visine 6.400,00 kuna za svaku navršenu godinu rada

kod tog poslodavca i otpremnine zbog ozljede na radu ili profesionalne

bolesti do visine 8.000,00 kuna za svaku navršenu godinu rada kod tog

poslodavca. Radom kod istog poslodavca smatra se i razdoblje rada kod

prethodnog poslodavca, ako se, prema odredbama Zakona o radu, na novog

poslodavca prenose ugovori o radu radnika koji rade u poduzeću ili dijelu

poduzeća koje se statusnom promjenom ili pravnim poslom prenosi na novog

poslodavca. Navedena odredba se na odgovarajući način primjenjuje i na

ustanove i druge pravne osobe,

22. potpore za novorođenče do visine jedne proračunske jedinice prema

posebnom propisu.

(3) Dnevnice za službena putovanja u zemlji i inozemstvu isplaćuju se za

putovanja iz mjesta u kojemu je mjesto rada ili iz mjesta

prebivališta/uobičajenog boravišta radnika koji se upućuje na službeno

putovanje u drugo mjesto (osim u mjesto u kojemu ima prebivalište ili uobičajeno

boravište), a udaljenosti najmanje 30 kilometara, radi obavljanja u nalogu za

službeno putovanje određenih poslova njegova radnog mjesta, a u svezi s

djelatnosti poslodavca. Dnevnice za službena putovanja u zemlji i inozemstvu

jesu naknade za pokriće izdataka prehrane, pića i prijevoza u mjestu u koje

je radnik upućen na službeno putovanje.

(4) Terenski dodatak u tuzemstvu i inozemstvu isplaćuje se kada radnik boravi

izvan mjesta svojega prebivališta ili uobičajenog boravišta radi poslova koje

obavlja izvan sjedišta poslodavca ili sjedišta izdvojene poslovne jedinice

poslodavca i kada poslodavac obavlja takvu vrstu djelatnosti koja je po

svojoj prirodi vezana za rad na terenu (mjesto rada se razlikuje od mjesta

sjedišta poslodavca ili njegove poslovne jedinice i mjesta prebivališta ili

uobičajenog boravišta radnika, pri čemu je mjesto rada udaljeno od tih mjesta

najmanje 30 kilometara). Terenski dodatak može se pod ovim uvjetima isplatiti

i u slučaju kada ne postoji potreba za noćenjem radnika na terenu.

(5) Terenski dodatak u inozemstvu iz stavka 2. točke 16. ovoga članka odnosi

se na radnike upućene odnosno raspoređene na rad u inozemstvo po osnovi

radnog odnosa zasnovanog s poslodavcem u Republici Hrvatskoj. Pravo na

terenski dodatak u inozemstvu radnik ima pod uvjetima propisanim u stavku 4.

ovoga članka.

(6) Pomorski dodatak iz stavka 2. točke 17. ovoga članka primjenjuje se

za:

1. pomorce članove posade brodova koji plove nacionalnom plovidbom, u skladu

s posebnim propisima,

2. pomorce članove posade brodova koji plove na brodovima u međunarodnom

linijskom pomorskom prometu koji obavljaju prijevoz između hrvatskih i

stranih luka unutar granica Jadranskog mora,

3. ribare članove posade ribarskih plovila koji plove u ribolovnom moru

Republike Hrvatske, u skladu s posebnim propisima.

(7) Pomorski dodatak iz stavka 2. točke 18. ovoga članka primjenjuje se za

pomorce članove posade brodova koji plove u međunarodnoj plovidbi, bez obzira

na državnu pripadnost broda, a na temelju obračuna pomorskog dodatka koji

prilažu uz prijavu poreza na dohodak za porezno razdoblje. Brod u

međunarodnoj plovidbi je, u skladu s posebnim zakonom, brod koji plovi iz

Republike Hrvatske u stranu luku i obrnuto ili između stranih luka ili plovi

na otvorenom moru ili u teritorijalnim vodama stranih država radi pružanja

usluga vezanih uz djelatnosti na pučini kao što su istraživanje i

iskorištavanje energenata i slično.

(8) Naknada za odvojeni život od obitelji isplaćuje se radniku za vrijeme

provedeno na radu u mjestu sjedišta poslodavca ili njegove izdvojene poslovne

jedinice, ako je mjesto rada različito od mjesta prebivališta ili uobičajenog

boravišta tog radnika. Obitelji se smatra bračni drug, djeca, posvojenik,

pastorak i štićenik, ako su prijavljeni na istoj adresi stanovanja kao i

porezni obveznik.

(9) U skladu s člankom 10. točkom 9. Zakona, oporezivim primicima po osnovi

nesamostalnog rada ne smatraju se naknade iz stavka 2. točaka 1., 2., 3., 4.,

5., 13. i 14. ovoga članka koje tuzemni isplatitelj isplaćuje fizičkim

osobama iz članka 14. stavka 1. točke 3. Zakona izaslanima na rad u Republiku

Hrvatsku po nalogu inozemnog poslodavca i to u svezi s obavljanjem

djelatnosti tuzemnog poslodavca.

(10) U skladu s člankom 10. točkom 9. Zakona, oporezivim primicima po osnovi

nesamostalnog rada ne smatraju se naknade iz stavka 2. ovoga članka koje se

isplaćuju članovima predstavničkih i izvršnih tijela državne vlasti te

jedinica lokalne i područne (regionalne) samouprave iz članka 14. stavka 1.

točke 4. Zakona.

(11) U skladu s člankom 10. točkom 9. Zakona, oporezivim primicima po osnovi

nesamostalnog rada ne smatraju se naknade iz stavka 2. ovoga članka koje se

isplaćuju prema članku 14. stavku 1. točki 5. Zakona osobama koje pružaju

njegu i pomoć hrvatskim ratnim vojnim invalidima iz Domovinskog rata I.

skupine.

(12) U skladu s člankom 10. točkom 9. Zakona, oporezivim primicima po osnovi

nesamostalnog rada ne smatraju se ni dnevnice za službena putovanja per diem

u ukupnom iznosu, koje se radnicima isplaćuju iz proračuna Europske unije

radi obavljanja poslova njihovih radnih mjesta, a u svezi s djelatnosti

poslodavca.

Članak 14.

(1) Isplate iz članka 13. ovoga Pravilnika priznaju se na temelju

vjerodostojnih isprava (računa, obračuna, odluka, potvrda o cijeni karata i

drugog).

(2) Izdaci za službena putovanja iz članka 13. ovoga Pravilnika (dnevnice,

naknade prijevoznih troškova, naknade korištenja privatnog automobila u

službene svrhe, troškovi noćenja i drugo) obračunavaju se na temelju urednog

i vjerodostojnog putnog naloga i priloženih isprava kojima se dokazuju izdaci

i drugi podaci navedeni na putnom nalogu. Neovisno u kojem obliku se izdaje,

putni nalog kao vjerodostojna isprava sadrži osobito slijedeće podatke:

nadnevak izdavanja, ime i prezime osobe koja se upućuje na službeno

putovanje, mjesto u koje osoba putuje, svrha putovanja, vrijeme trajanja

putovanja, vrijeme kretanja na put, podatke o prijevoznom sredstvu kojim se

putuje (ako se putuje automobilom potrebno je navesti marku i registarsku

oznaku automobila, početno i završno stanje brojila – kilometar/sat), vrijeme

povratka s puta, potpis ovlaštene osobe, pečat, obračun troškova, likvidaciju

obračuna te izvješće s puta. Uz putni nalog obvezno se prilažu isprave kojima

se dokazuju nastali izdaci i to osobito: računi za cestarine, preslike ili

potvrde putnih karata, računi za smještaj i drugo.

(3) Naknade iz članka 13. stavka 2. točaka 13., 14., 15., 16., 17., 18. i 19.

i stavka 12. ovoga Pravilnika međusobno se isključuju. Isključuje se pravo na

neoporezivi iznos dnevne naknade za odvojeni život, ako su za te dane tijekom

mjeseca isplaćene dnevnice, terenski ili pomorski dodaci. Iznos dnevne

naknade za odvojeni život jest neoporezivi mjesečni iznos naknade za odvojeni

život podijeljen s brojem ukupnih dana u mjesecu u kojem se naknada

isplaćuje.

4. Primici po osnovi nesamostalnog rada u

naravi

4.1. Opće odredbe

Članak 15.

(1) Primicima po osnovi nesamostalnog rada u skladu s člankom 14. stavkom 3. Zakona

smatraju se i primici radnika i osoba koje ostvaruju primitke iz članka 14.

Zakona u stvarima i uslugama koje imaju novčanu vrijednost (dobra, usluge,

prava i ostala primanja u naravi), u koje posebice ulaze:

1. korištenje poslovnih zgrada i njihovih dijelova, garaža, odmarališta i

kuća za odmor, stambenih zgrada i stanova, prijevoznih sredstava koje

poslodavac i isplatitelj primitka odnosno plaće omogućuje radniku i osobama

koje ostvaruju primitke iz članka 14. Zakona,

2. korištenje kredita uz kamate ispod stope od 3% godišnje,

3. primici ostvareni u dobrima i uslugama bez naknade ili uz djelomičnu

naknadu, te raznim darovima i ugošćenjima. Ugošćenjima se smatraju primici

koje poslodavac i isplatitelj primitka odnosno plaće omogućuje radniku i drugim

osobama koje ostvaruju primitke iz članka 14. Zakona u vidu konzumacije jela,

pića, smještaja, rekreacije i slično. Ugošćenjima u smislu ovoga Pravilnika

ne smatraju se ugošćenja predstavnika poslovnih partnera ako se na

dokumentaciji o tim izdacima navede naziv poduzetnika čiji su predstavnici

ugošćeni,

4. primici po osnovi naknada i nagrada za rad u dionicama, ako se po toj

osnovi ne utvrđuje dohodak od kapitala iz članka 30. Zakona,

5. svi drugi primici u svezi i po osnovi nesamostalnog rada koji se daju u

naravi, osim izravnih ili neizravnih novčanih isplata i doznaka.

(2) Povoljnijim kreditima iz stavka 1. točke 2. ovoga članka ne smatraju se

krediti koji se radnicima i osobama koje ostvaruju primitke iz članka 14.

Zakona, osim radnicima u upravi, daju ili subvencioniraju iz proračuna, bez

obzira pod kojim uvjetima su odobreni.

(3) Zaposlenima u upravi u smislu stavka 2. ovoga članka smatraju se

službenici i namještenici u tijelima državne uprave, u tijelima lokalne i

područne (regionalne) samouprave te drugim tijelima kojima se sredstva za rad

u pretežitom dijelu osiguravaju u proračunima.

(4) Primicima po osnovi nesamostalnog rada, u skladu

s člankom 14. stavkom 3. Zakona, smatraju se i primici po osnovi manjkova na

imovini iz članka 7. stavka 1. točke 5. Zakona o porezu na dobit, ako se za

iznos tih manjkova ne tereti odgovorna osoba i ako se po toj osnovi ne utvrđuje

dohodak od kapitala iz članka 30. stavka 2. Zakona. Utvrđeni manjak uvećan za

obračunani porez na dodanu vrijednost smatra se primitkom po osnovi

nesamostalnog rada (plaćom) i pripisuje se radniku koji je ovlašten donijeti

odluku o terećenju odgovorne osobe, a to nije učinio.

4.2. Utvrđivanje vrijednosti primitaka u

naravi

Članak 16.

(1) Vrijednost primitaka iz članka 15. ovoga Pravilnika utvrđuje se prema

tržišnoj vrijednosti tih primitaka koja je važeća u mjestu davanja (s

uključenim porezom na dodanu vrijednost).

(2) Ako su primici u naravi odobreni radniku uz plaćanje naknade koja je niža

od tržišne, poslodavac i isplatitelj primitka mora utvrditi razliku između

tržišne cijene i naknade koju je radnik platio. Tako utvrđena razlika smatra

se primitkom po osnovi nesamostalnog rada.

(3) Vrijednost primitaka iz članka 15. ovoga

Pravilnika utvrđuje se na sljedeći način:

1. pri korištenju poslovnih zgrada i

njihovih dijelova – primitak čini iznos zakupnine ili najamnine prema

tržišnim cijenama u mjestu u kojem se poslovne zgrade ili dijelovi poslovnih

zgrada nalaze,

2. pri korištenju stambenih zgrada i

stanova – primitak je iznos stanarine prema tržišnim cijenama u mjestu u

kojem se stambene zgrade ili dijelovi stambenih zgrada nalaze,

3. pri korištenju odmarališta i kuća za

odmor – primitak je tržišna vrijednost smještaja, prehrane i drugih usluga,

4. pri korištenju garaža – primitak je

iznos zakupnine prema tržišnim cijenama u mjestu u kojem se garaža nalazi,

5. pri korištenju prijevoznih sredstava

– primitak je iznos u visini od l% nabavne vrijednosti prijevoznih sredstava

mjesečno (uvećano za porez na dodanu vrijednost) odnosno u visini 20 % od

mjesečne rate za operativni leasing (uvećano za porez na dodanu vrijednost),

bez obzira na opseg korištenja prijevoznih sredstava u privatne svrhe.

Primitak se može utvrđivati i prema opsegu stvarnog korištenja:

5.1. ako se prijevozna sredstva daju na

korištenje u privatne svrhe, poslodavac i isplatitelj primitka odnosno plaće

obvezan je donijeti odluku o načinu i uvjetima tog korištenja, kao i načinu

utvrđivanja plaće radnika i osoba koje ostvaruju primitke iz članka 14. Zakona

po toj osnovi,

5.2. ako se plaća po osnovi korištenja

prijevoznog sredstva u privatne svrhe utvrđuje prema opsegu stvarnog

korištenja, poslodavac i isplatitelj primitka odnosno plaće obvezan je voditi

evidenciju o prijeđenoj kilometraži i vremenu korištenja u privatne svrhe, a

način vođenja te evidencije utvrđuje odlukom iz točke 5.1. ovoga stavka,

5.3. ako se ne vodi evidencija iz točke

5.2. ovoga stavka, primitak u naravi od korištenja prijevoznih sredstava u

privatne svrhe utvrđuje se u visini 1% nabavne vrijednosti prijevoznih

sredstava mjesečno odnosno u visini 20 % iznosa mjesečne rate za operativni

leasing,

5.4. ako više radnika ili osoba koje

ostvaruju primitke iz članka 14. Zakona tijekom mjeseca koristi isto

prijevozno sredstvo, a poslodavac i isplatitelj primitka odnosno plaće

osnovicu utvrđuje u visini 1% nabavne vrijednosti prijevoznih sredstava

mjesečno odnosno u visini 20 % iznosa mjesečne rate za operativni leasing,

odgovarajući iznos primitka po toj osnovi pribraja svakom radniku i osobi,

5.5. primitak po osnovi korištenja

prijevoznih sredstava u privatne svrhe utvrđuje se prema stvarnom opsegu

korištenja na slijedeći način:

5.5.1. za cestovna motorna vozila – na

iznos koji se dobije tako da se ukupno prijeđena kilometraža u privatne svrhe

pomnoži s 2,00 kune po prijeđenom kilometru,

5.5.2. za plovila – na iznos dobiven

umnoškom broja sati korištenja i tržišne cijene sata korištenja plovila u

mjestu u kojem je plovilo registrirano,

5.5.3. za sredstva zračnog prometa – na

iznos koji se dobije umnoškom broja sati korištenja i tržišne cijene sata

korištenja u mjestu registracije.

6. pri korištenju kredita uz kamate

ispod stope 3% godišnje – na razliku između kamata obračunanih primjenom

stope kamate od 3% godišnje i ugovorenih nižih kamata,

7. pri davanju darova, usluga bez

naknade i slično čija je pojedinačna vrijednost preko 400,00 kuna po

pojedinom radniku i osobama koje ostvaruju primitke iz članka 14. Zakona

godišnje – na vrijednost iste ili slične vrste stvari odnosno usluge prema

tržnim cijenama u mjestu davanja dara ili usluge. Pod darovima se u smislu

ovoga Pravilnika, smatraju samo davanja u naravi,

8. pri ugošćenjima – na vrijednost

ugošćenja prema tržišnim cijenama u mjestu ugošćenja,

9. pri davanju dionica – na nominalnu

vrijednost dionica ili na tržišnu vrijednost dionica ako je veća od

nominalne. Razlika u cijeni između prodajne odnosno nominalne i tržišne

cijene dionica koje poslodavac/isplatitelj plaće prodaje svojim radnicima

odnosno osobama koje ostvaruju primitke iz članka 14. Zakona jest primitak u

naravi po osnovi nesamostalnog rada.

(4) Radi obračunavanja i plaćanja poreza na dohodak sukladno

Zakonu, pri obračunavanju i plaćanju predujma poreza na dohodak tržišna

vrijednost odnosno vrijednost primitaka u naravi uvećava se za doprinose za

obvezna osiguranja iz primitka, porez na dohodak i prirez porezu na

dohodak.

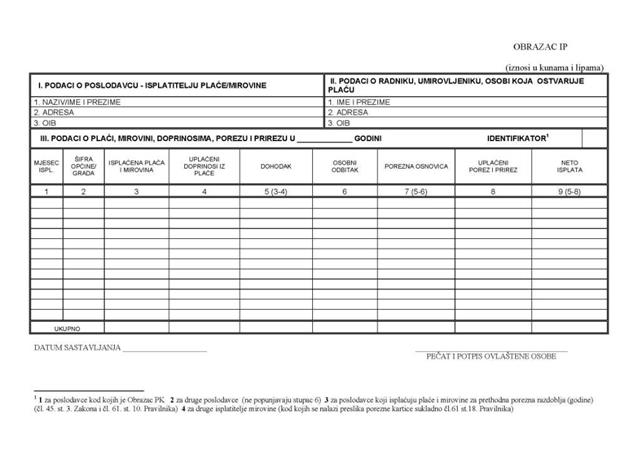

(5) Podaci o primicima u naravi unose se u Obrazac IP iz članka 65. ovoga

Pravilnika i Obrazac JOPPD iz članka 76. ovoga Pravilnika te druge propisane

evidencije.

5. Primici koji se ne smatraju primicima po

osnovi nesamostalnog rada

Članak 17.

(1) Primicima od nesamostalnog rada ne smatraju se

primici iz članka 15. Zakona.

(2) Primicima od nesamostalnog rada ne smatraju se primici radnika

za obrazovanje i izobrazbu iz članka 15. stavka 1. točke 5. Zakona, a u

skladu s člankom 25. stavkom 1. točkom 2. podtočkama 2.1., 2.2. i 2.3. ovoga

Pravilnika.

(3) Primicima po osnovi nesamostalnog rada ne smatraju se iznosi zatezne

kamate isplaćene po osnovi plaće ili mirovine koje poslodavac i isplatitelj

primitka odnosno plaće i mirovine iz članka 14. Zakona isplaćuje radniku i

fizičkim osobama te umirovljenicima po sudskoj presudi. Kamate koje se

isplaćuju po osnovi plaće ili mirovine isplaćene sa zakašnjenjem, bez sudske

presude ili na temelju izvansudske nagodbe smatraju se primitkom od

nesamostalnog rada prema članku 14. Zakona i članku 11. ovoga Pravilnika u

ukupnom iznosu.

6. Izdaci po osnovi nesamostalnog rada

Članak 18.

(1) Izdaci po osnovi nesamostalnog rada jesu izdaci

iz članka 16. Zakona.

(2) Izdacima iz članka 16. Zakona koji, pri utvrđivanju dohotka od

nesamostalnog rada, umanjuju primitak od nesamostalnog rada (plaću) fizičkih

osoba izaslanih na rad u Republiku Hrvatsku po nalogu inozemnog poslodavca u

tuzemna društva, prema članku 14. stavku 1. točki 3. Zakona, smatraju se i

doprinosi za obvezna osiguranja iz primitka (plaće) plaćeni u državama iz

kojih su te fizičke osobe izaslane na rad u Republiku Hrvatsku i s kojim

državama Republika Hrvatska primjenjuje ugovore o socijalnom

osiguranju.

(3) Iznimno od članka 16. Zakona i stavka 1. ovoga članka izdacima koji se

oduzimaju od primitaka po osnovi nesamostalnog rada smatraju se doprinosi za

obvezna osiguranja, koje su tijekom poreznog razdoblja na temelju rješenja

Porezne uprave uplatile fizičke osobe rezidenti u svojstvu članova posade

broda u međunarodnoj plovidbi, a u iznosu i na način propisan posebnim

propisima, osim doprinosa za koje je odobrena otplata duga u obrocima prema

posebnom propisu.

V. UTVRĐIVANJE DOHOTKA OD SAMOSTALNE

DJELATNOSTI

1. Dohodak od samostalne djelatnosti

Članak 19.

(1) Dohodak od samostalne djelatnosti utvrđuje se od

obavljanja sljedećih djelatnosti:

1. obrta i s obrtom izjednačenih

djelatnosti – obrtničke djelatnosti (članak 18. stavak 1. Zakona),

2. slobodnih zanimanja (članak 18.

stavak 2. Zakona),

3. poljoprivrede i šumarstva (članak

18. stavak 3. Zakona).

(2) Dohodak od samostalne djelatnosti utvrđuje se i od djelatnosti

od kojih se, obvezno ili na vlastiti zahtjev poreznog obveznika prema članku

29. stavcima 1. i 2. i članku 32. stavku 6. Zakona, dohodak utvrđuje na način

propisan za samostalne djelatnosti prema člancima 19. do 24. Zakona.

2. Samostalne djelatnosti

2.1. Obrtničke djelatnosti

Članak 20.

(1) Obrtničkim djelatnostima iz članka 18. stavka 1.

točke 1. Zakona smatraju se djelatnosti u smislu članka 1. Zakona o obrtu i

sve druge posebno nenavedene gospodarstvene djelatnosti.

(2) Posebno nenavedenim gospodarstvenim djelatnostima iz stavka 1.

ovoga članka smatraju se djelatnosti koje se obavljaju samostalno u svrhu

stjecanja dohotka, neovisno je li nadležno tijelo odobrilo djelatnost ili

nije i osnovna su djelatnost poreznog obveznika.

2.2. Djelatnosti slobodnih zanimanja

Članak 21.

Djelatnostima slobodnih zanimanja iz članka 18.

stavka 2. Zakona smatraju se profesionalne djelatnosti fizičkih osoba koje su

po toj osnovi obvezno osigurane prema propisima koji uređuju obvezna

osiguranja odnosno djelatnosti fizičkih osoba kojima su to osnovne

djelatnosti i koje su po toj osnovi upisane u registar poreznih obveznika

poreza na dohodak.

2.3. Djelatnost poljoprivrede i šumarstva

Članak 22.

(1) Prema članku 18. stavku 3. Zakona, djelatnost

poljoprivrede i šumarstva obuhvaća korištenje prirodnih bogatstava zemlje i

prodaju, odnosno zamjenu od tih djelatnosti dobivenih proizvoda u

neprerađenom stanju.

(2) Fizičke osobe su po osnovi djelatnosti poljoprivrede i

šumarstva obveznici poreza na dohodak, ako su po toj osnovi obveznici poreza

na dodanu vrijednost i ako po toj osnovi u poreznom razdoblju ostvare ukupni

godišnji primitak veći od 35% iznosa propisanog za obvezni ulazak u sustav

poreza na dodanu vrijednost, prema posebnom zakonu te ako ostvaruju poticaje

na način i pod uvjetima propisanim posebnim zakonima.

(3) Uvjeti iz stavka 2. ovoga članka ne moraju biti kumulativno ispunjeni

odnosno fizička osoba je obveznik poreza na dohodak od djelatnosti

poljoprivrede i šumarstva ako je ispunjen jedan uvjet ili sva tri

uvjeta.

3. Utvrđivanje dohotka od samostalne

djelatnosti

3.1. Temelji utvrđivanja

Članak 23.

U skladu s člankom 19. stavkom 1. Zakona, dohodak od

samostalnih djelatnosti iz članka 18. Zakona i članka 19. ovoga Pravilnika jest

razlika između poslovnih primitaka i poslovnih izdataka nastalih u poreznom

razdoblju.

3.2. Primici po osnovi samostalne

djelatnosti

Članak 24.

(1) Poslovnim primicima po osnovi samostalne djelatnosti, u smislu članka 23.

ovoga Pravilnika smatraju se:

1. sva dobra (novac, stvari, prava, usluge i drugo) što ih porezni obveznik

primi obavljanjem samostalne djelatnosti i djelatnosti koja se oporezuje kao

samostalna djelatnost,

2. iznosi državnih pomoći, poticaja i potpora za samostalnu djelatnost,

odnosno djelatnost koja se oporezuje kao samostalna djelatnost,

3. izuzimanja, osim izuzimanja u novcu,

4. primici od otuđenja ili likvidacije djelatnosti (radnje, obrta ili drugog

oblika samostalne djelatnosti),

5. iznos otpisanog duga, ako vjerovnik (kreditor) poreznom obvezniku otpiše

dugove po osnovi kredita za nabavu stvari i prava koja se unose u popis

dugotrajne imovine,

6. primici ostvareni od prodaje i/ili izuzimanja u slučaju prodaje (otuđenja)

ili izuzimanja stvari ili prava koja se vode ili su se trebala voditi u

Popisu dugotrajne imovine,

7. naplaćene zatezne kamate na potraživanja iz poslovnih odnosa,

8. svi drugi primici po osnovi i u svezi obavljanja samostalne

djelatnosti.

(2) Poslovnim primicima po osnovi samostalne

djelatnosti umjetnika iz članka 18. stavka 2. točke 4. Zakona, koji dohodak

od te djelatnosti utvrđuju na način propisan za samostalne djelatnosti prema

člancima 19. do 24. Zakona, ne smatraju se, sukladno članku 20. Zakona o

pravima samostalnih umjetnika i poticanju kulturnog i umjetničkog

stvaralaštva, iznosi primljeni od pravnih i fizičkih osoba do 20.000,00 kuna

godišnje za obavljanje te djelatnosti, pod uvjetom da o primljenim iznosima

posjeduju vjerodostojne isprave (nalog za prijenos, potvrdu o primitku

stvari, prava i usluga i drugo).

(3) Poslovnim primitkom osoba koje obavljaju samostalnu djelatnost

umjetnika iz članka 18. stavka 2. točke 4. Zakona, ne smatra se iznos u

visini 25% ostvarenoga umjetničkoga autorskog honorara, a prema članku 22.

Zakona o pravima samostalnih umjetnika i poticanju umjetničkog i kulturnog

stvaralaštva.

3.3. Izdaci po osnovi samostalne

djelatnosti

Članak 25.

(1) Poslovnim izdacima po osnovi samostalne

djelatnosti, u smislu članka 23. ovoga Pravilnika, smatraju se:

1. sva dobra koja porezni obveznik izda

u svrhu stjecanja, osiguranja i očuvanja poslovnih primitaka po osnovi

obavljanja samostalne djelatnosti,

2. izdaci za obrazovanje i izobrazbu

poduzetnika i njegovih radnika. Dohodak ostvaren obavljanjem samostalne

djelatnosti iz članka 18. Zakona, prema članku 56. stavku 6. Zakona može se

dodatno umanjiti za iznos državne potpore za naukovanje za obrtnička

zanimanja te za iznos državne potpore za obrazovanje i izobrazbu, prema

posebnim propisima, a time se umanjuje i porezna osnovica u godišnjem

obračunu po podnesenoj godišnjoj poreznoj prijavi. Izdacima za školovanje i

stručno usavršavanje iz članka 15. stavka 1. točke 5. Zakona smatraju se

iznosi naknada za:

2.1. obrazovanje na osnovnim, srednjim,

višim, visokim školama, fakultetima, poslijediplomskom studiju te u postupku

za stjecanje doktorata i to plaćeni obrazovnim institucijama u tuzemstvu i

inozemstvu, zatim naknade za tečajeve, seminare, specijalizacije,

konferencije, kongrese i to u tuzemstvu i inozemstvu plaćene pravnim i fizičkim

osobama ovlaštenim odnosno registriranim za obavljanje tih djelatnosti,

2.2. izdaci za nabavu knjiga,

udžbenika, priručnika, skripata i druge literature u papirnatom ili

elektroničkom obliku,

2.3. ako se obrazovanje i izobrazba

obavlja izvan mjesta prebivališta ili uobičajenog boravišta radnika, izdacima

za obrazovanje i izobrazbu smatraju se i troškovi prijevoza prigodom

upućivanja na i povratka sa obrazovanja i izobrazbe i to do visine cijene

karata sredstvima javnog prijevoza i troškovi smještaja do visine stvarnih

izdataka, a u slučajevima seminara i savjetovanja dnevnice do visine i pod

uvjetima propisanim člankom 13. stavkom 2. točkama 13. i 14. ovoga

Pravilnika.

3. otpis dugotrajne imovine. Iznimno od

članka 8. stavka 2. ovoga Pravilnika, izdaci za dugotrajnu imovinu ne

utvrđuju se primjenom načela blagajne, već se ti izdaci raspoređuju kroz

vijek trajanja potrošive odnosno istrošive dugotrajne imovine kao otpis

(amortizacija) u skladu sa Zakonom o porezu na dobit. Kod nepotrošive dugotrajne

imovine (zemljišta) izdaci za nabavu mogu se odbiti tek prilikom otuđenja ili

izuzimanja. Kod dugotrajne imovine smatra se da je došlo do izdatka u

trenutku kad je njezina vrijednost smanjena zbog izvanrednih događaja ako o

tome postoje zapisnici mjerodavnih tijela (npr. proglašena prirodna nepogoda,

odnosno prirodna nepogoda od koje je štetu utvrdilo mjerodavno tijelo, šteta

od ratnih događanja utvrđena od strane mjerodavnih tijela, krađa prema

zapisniku policije i drugo). Izdaci za popravak oštećenja odbijaju se u

trenutku plaćanja,

4. sva ulaganja, osim ulaganja u

dugotrajnu imovinu i ulaganja u novcu,

5. izdaci istraživanja i razvoja iz

članka 57. stavka 4. Zakona, koji se mogu pripisati konkretnom projektu

istraživanja i razvoja, pod uvjetom da porezni obveznik ima svu potrebnu

dokumentaciju za određeni istraživačko-razvojni projekt kao što su godišnji

operativni planovi razvoja projekta, projektna dokumentacija, analize i

istraživanja te uredna dokumentacija o svim izdacima projekta (ugovori, računi

i ostala obračunska-dokumentacija i dokazi o plaćanju). Izdaci istraživanja i

razvoja dodatno umanjuju dohodak ostvaren obavljanjem samostalne djelatnosti

iz članka 18. Zakona, a time i poreznu osnovicu u godišnjem obračunu po

podnesenoj poreznoj prijavi. Izdacima za istraživanje i razvoj koji dodatno

umanjuju dohodak od samostalne djelatnosti ne smatraju se izdaci po osnovama

iz članka 57. stavka 3. Zakona,

6. izdaci u svezi s otuđenjem ili

likvidacijom djelatnosti,

7. u slučaju prodaje (otuđenja) ili

izuzimanja stvari ili prava koja se vode ili su se trebala voditi u Popisu

dugotrajne imovine, u poslovne primitke prema članku 20. stavku 3. Zakona

ulaze primici ostvareni od prodaje i/ili izuzimanja, a u poslovne izdatke

prema članku 21. stavku 2. Zakona ulazi preostala knjigovodstvena vrijednost

tih stvari ili prava utvrđena na kraju mjeseca otuđenja. Za stvari ili prava

koja nisu unesena u Popis dugotrajne imovine knjigovodstvena vrijednost se

izračunava na temelju isprava o nabavi, a ako nema isprava o nabavi onda

procjenom,

8. iznosi naknada, potpora i nagrada

poreznih obveznika koji obavljaju samostalne djelatnosti iz članka 18. Zakona

za njih osobno, u visini i na način propisan člankom 13. ovoga Pravilnika, a prema

članku 10. točki 10. Zakona,

9. isplate nagrada učenicima za vrijeme

praktičnog rada i naukovanja, isplate učenicima i studentima na ime

stipendije za vrijeme redovnog školovanja na srednjim, višim i visokim

školama te fakultetima, u visini i na način propisan člankom 45. ovoga

Pravilnika,

10. plaćene zatezne kamate na obveze iz

poslovnih odnosa. Izdacima se smatraju, osim plaćenih kamata po zajmovima i

kreditima za obavljanje djelatnosti i jednokratne naknade te drugi izdaci u

svezi s odobravanjem kredita,

11. izdacima se ne smatraju plaćene

zatezne kamate zbog nepravodobno uplaćenih javnih davanja (poreza na dohodak,

poreza na dodanu vrijednost, doprinosa za obvezna osiguranja i drugo).

(2) Kao poslovni izdaci iz stavka 1. ovoga članka mogu se priznati

samo oni izdaci o kojima postoje uredne isprave i koji su izravno vezani uz

ostvarivanje primitaka. Između izdataka i primitaka mora postojati

međuzavisnost, što znači da se učinjeni izdatak treba odraziti na

ostvarivanje (povećanje) tekućih ili budućih primitaka. Pri utvrđivanju

povezanosti primitaka s izdacima polazi se od normativa (utroška materijala i

energije i sl.) vodeći pri tome računa o načinu rada i posebnosti

djelatnosti.

(3) Za utvrđivanje povezanosti primitaka s izdacima porezni obveznici

(proizvodne i uslužne djelatnosti koje nabavljaju reprodukcijski i potrošni

materijal za obavljanje djelatnosti te ugostitelji koji prodaju hranu,

alkoholna i bezalkoholna pića i količine pića i napitaka koje su sami

proizveli ili potrošili) u posebnim evidencijama moraju osigurati podatke o

nabavi reprodukcijskog i potrošnog materijala, pića i napitaka (naziv

dobavljača, broj i datum fakture) i podatke o uporabi reprodukcijskog i

potrošnog materijala, pića i napitaka (broj internog dokumenta –

specifikacije, radnog naloga i sl.) za knjiženje u poslovne izdatke. Interni

dokumenti o uporabi reprodukcijskog i potrošnog materijala, pića i napitaka

moraju sadržavati podatke o količini i vrijednosti utrošenoga reprodukcijskog

i potrošnog materijala, pića i napitaka te količinu i vrijednost gotovih

proizvoda u koje je ugrađen reprodukcijski i potrošni materijal.

(4) Promjene u evidenciji nabave i upotrebe reprodukcijskog i potrošnog

materijala, pića i napitaka knjiže se najkasnije u roku od mjesec dana od

dana nastanka promjene. Porezni obveznik koji svakodnevno upotrebljava

reprodukcijski i potrošni materijal, pića i napitke može obavljati knjiženje

i na temelju specifikacija o mjesečnoj uporabi reprodukcijskog i potrošnog

materijala, pića i napitaka te mjesečnoj proizvodnji gotovih proizvoda u koje

je ugrađen reprodukcijski i potrošni materijal.

(5) Kod samostalnih djelatnosti iz članka 18. Zakona i djelatnosti koje se

oporezuju kao samostalne djelatnosti prema člancima 19. do 24. Zakona, koje se,

sukladno posebnim propisima, moraju obavljati u poslovnom prostoru i s

određenom opremom, izdaci u svezi s korištenjem toga prostora i opreme

(tekuće održavanje, izdaci za utrošenu energiju i ostale komunalne usluge)

čine poslovne izdatke samo na temelju urednih isprava iz kojih proizlazi da

se odnose na korišteni poslovni prostor i opremu.

(6) Ako porezni obveznik može samostalne djelatnosti iz članka 18. Zakona i

djelatnosti koje se oporezuju kao samostalne djelatnosti prema člancima 19.

do 24. Zakona obavljati i obavlja ih u stambenom prostoru, u poslovne izdatke

može uračunati samo izdatke koji su izravno vezani za obavljanje

djelatnosti.

(7) Porezni obveznici koji obavljaju samostalne djelatnosti iz članka 18.

Zakona odnosno dohodak utvrđuju na način propisan za samostalnu djelatnost

prema člancima 19. do 24. Zakona, a imali su izdatke s osnove premija

dobrovoljnoga mirovinskog osiguranja uplaćenih u korist radnika i/ili sebe

osobno iz članka 21. stavka 11. Zakona, imaju pravo iskazati u poslovnim

knjigama i izdatke po toj osnovi uz uvjete propisane člankom 7. stavkom 12.

ovoga Pravilnika.

3.4. Izuzimanja i ulaganja

3.4.1. Izuzimanja

Članak 26.

(1) Izuzimanjima se smatraju sve vrijednosti koje porezni obveznik izuzme iz

radnje, obrta ili drugog oblika samostalne djelatnosti za svoje potrebe,

potrebe svoga domaćinstva ili druge potrebe koje nisu u svezi s obavljanjem

djelatnosti i smatraju se poslovnim primicima u trenutku kada su

izuzeti.

(2) Izuzimanjima iz stavka 1. ovoga članka ne smatraju se izuzimanja za

privatne potrebe članova trgovačkih društava te izuzimanja fizičkih osoba

koje obavljaju samostalnu djelatnost od koje utvrđuju dobit i plaćaju porez

na dobit, jer se ta izuzimanja oporezuju kao dohodak od kapitala prema članku

30. Zakona.

(3) Izuzimanja mogu biti u obliku financijske

imovine (novca i drugo), robe, proizvoda, korištenja drugih dobara i usluga.

(4) Izuzimanja u obliku financijske imovine ne utječu na dohodak

od samostalne djelatnosti.

(5) Izuzimanja koja nisu u obliku financijske imovine procjenjuju se prema

usporedivoj tržišnoj vrijednosti.